Содержание

- Новости законодательства

- С 01 января 2018 повысился минимальный размер оплаты труда

- С 2018 по 2027 год можно воспользоваться правом на инвестиционный вычет по налогу на прибыль

- С 01.01.2018 НДС облагается реализация лома, отходов черных и цветных металлов, алюминия вторичного и его сплавов, а также сырых шкур животных

- С 01.01.2018 в Книгу учета доходов и расходов для УСН внесены изменения

- Возможности программы 1С БП: Транспортная накладная

- Вопрос из практики бухгалтера: «Могут ли при переходе в другую инспекцию инициировать выездную проверку, нашей фирме 3 года?»

Новости законодательства

С 01 января 2018 повысился минимальный размер оплаты труда

С 01.01.2018 МРОТ составляет 9 489 руб. за полный отработанный месяц. С 01.01.2019 ежегодно МРОТ будет устанавливаться в соответствии с величиной прожиточного минимума трудоспособного населения по России за 2 квартал предыдущего года. Если прожиточный минимум окажется ниже действующего МРОТ, то на следующий год минимальный размер оплаты труда не изменится (ст. 3 Федерального закона от 28.12.2017 N 421-ФЗ).

Прожиточный минимум ежеквартально публикуется на официальном сайте Росстата >>

Напоминаем, что заработная плата не может устанавливаться ниже МРОТ, в том числе начисленные отпускные за полный месяц. Также этот показатель используется для расчета минимальных пособий по временной нетрудоспособности, беременности и родам.

С 2018 по 2027 год можно воспользоваться правом на инвестиционный вычет по налогу на прибыль

С 01.01.2018 организация может выбрать, каким образом списать затраты при приобретении ОС или модернизации (достройке, дооборудовании) в налоговом учете:

- амортизировать в установленном порядке;

- применить инвестиционный вычет, уменьшив налог на прибыль в соответствии со ст. 286.1 НК РФ.

При выборе нужно учитывать следующие особенности инвестиционного вычета:

- уменьшается не налогооблагаемая база, а сумма налога на прибыль (п. 1 ст. 286.1 НК РФ);

- инвестиционным вычетом можно воспользоваться, если право на него установили региональные власти (пп. 1 п. 6 ст. 286.1 НК РФ);

- инвестиционный вычет действует в отношении ОС с 3-ей по 7-ую амортизационную группу (п. 4 ст. 286.1 НК РФ);

- не все налогоплательщики могут воспользоваться вычетом (п. 11 ст. 286.1 НК РФ);

- существуют ограничения по размеру инвестиционного вычета (п. 2 ст. 286.1 НК РФ);

- решение об использовании права на инвестиционный вычет необходимо отразить в налоговой учетной политике. Решение можно изменить с начала налогового периода, но не раньше, чем через 3 года применения решения о вычете или отказе от него (п. 8 ст. 286.1 НК РФ);

- если ОС выбыло раньше истечения срока эксплуатации ОС, то налог на прибыль, который был уменьшен на сумму вычета в отношении такого объекта, подлежит восстановлению (п. 12 ст. 286.1 НК РФ).

С 01.01.2018 НДС облагается реализация лома, отходов черных и цветных металлов, алюминия вторичного и его сплавов, а также сырых шкур животных

Особенность взимания НДС при таких операциях в том, что покупатели, за исключением физлиц, не являющихся ИП, становятся налоговыми агентами по НДС, не зависимо от их системы налогообложения.

Если указанные товары покупатель приобретает у неплательщика НДС, то на первичных документах продавец проставляет штамп «Без налога (НДС)». В этом случае налог не взимается.

Получите понятные самоучители 2026 по 1С бесплатно:

Покупая лом, отходы и т.п. у плательщика НДС, налоговый агент сам составляет счет-фактуру, исчисляет НДС расчетным методом, отчитывается в ИФНС и уплачивает налог в бюджет (п. 8 ст. 161 НК РФ).

С 01.01.2018 в Книгу учета доходов и расходов для УСН внесены изменения

Появился новый V Раздел КУДиР, который должен содержать сведения о сумме уплаченного торгового сбора, уменьшающего налог при УСН. Заполняется он налогоплательщиками с объектом «Доходы».

Также внесены технические поправки в порядок заполнения КУДиР. В частности, отменена обязательная печать на документе, она проставляется только при наличии (Приказ Минфина РФ от 07.12.2016 N 227н вступил в силу с 01.01.2018).

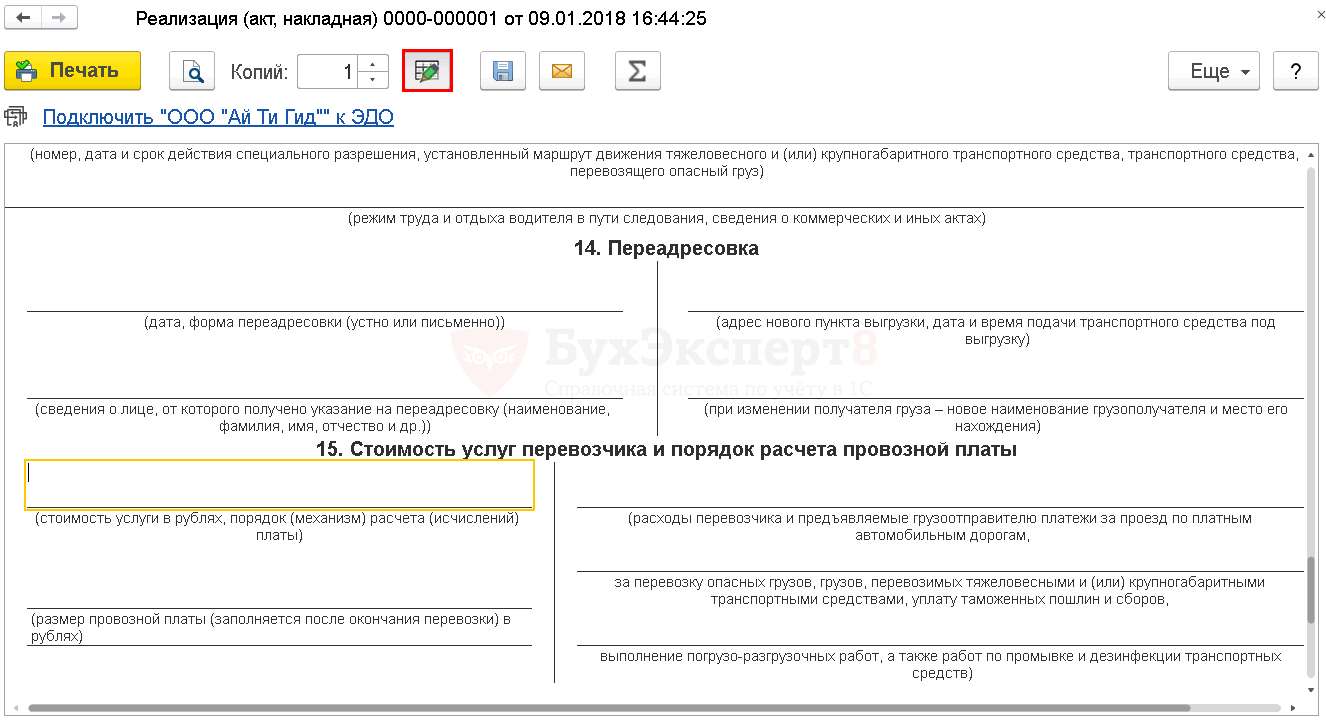

Возможности программы 1С БП: Транспортная накладная

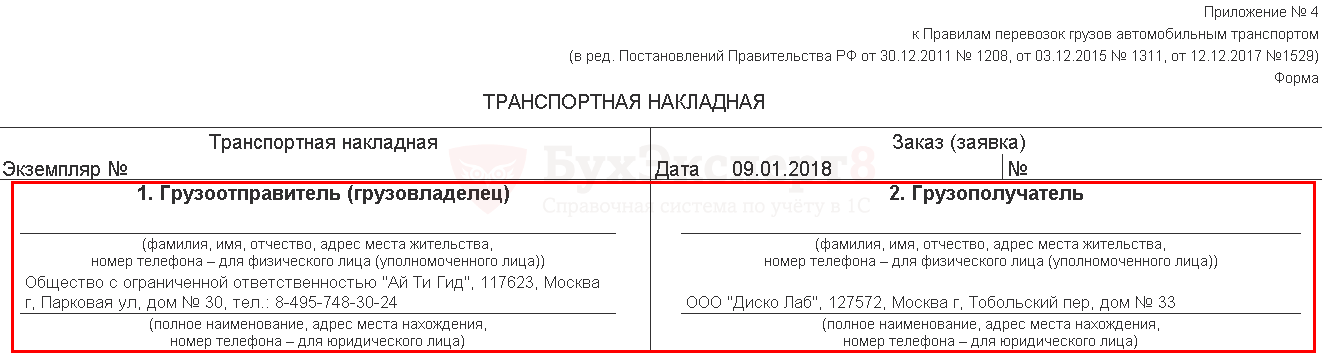

В программе 1С:Бухгалтерия внесены изменения в печатную форму Транспортной накладной (Приложение N 4 к Правилам перевозок грузов автомобильным транспортом).

Форма транспортной накладной приведена в соответствие с Постановлением Правительства РФ от 12.12.2017 N 1529.

Данный документ используется при доставке товаров покупателю третьими лицами (транспортными организациями) как подтверждение договорных отношений с перевозчиком. Заполняется грузоотправителем, если иное не предусмотрено договором.

В программе 1С реализована новая редакция формы транспортной накладной. Форма может быть распечатана из документа Реализация (акт, накладная). Отдельные разделы формы заполняются автоматически и по умолчанию будут иметь значения:

- Раздел 1. Грузоотправитель (грузовладелец) – наименование нашей Организации, адрес ее местонахождения, номер телефона. Для ИП в этом разделе указывается ФИО, адрес места жительства, номер телефона.

- Раздел 2. Грузополучатель – наименование и контактные данные контрагента, указанного в шапке документа Реализация (акт, накладная).

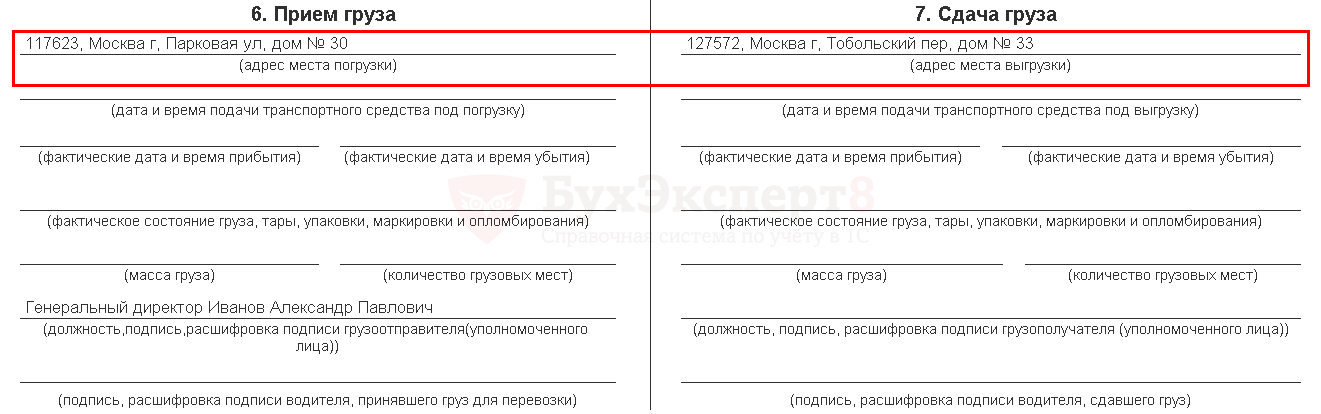

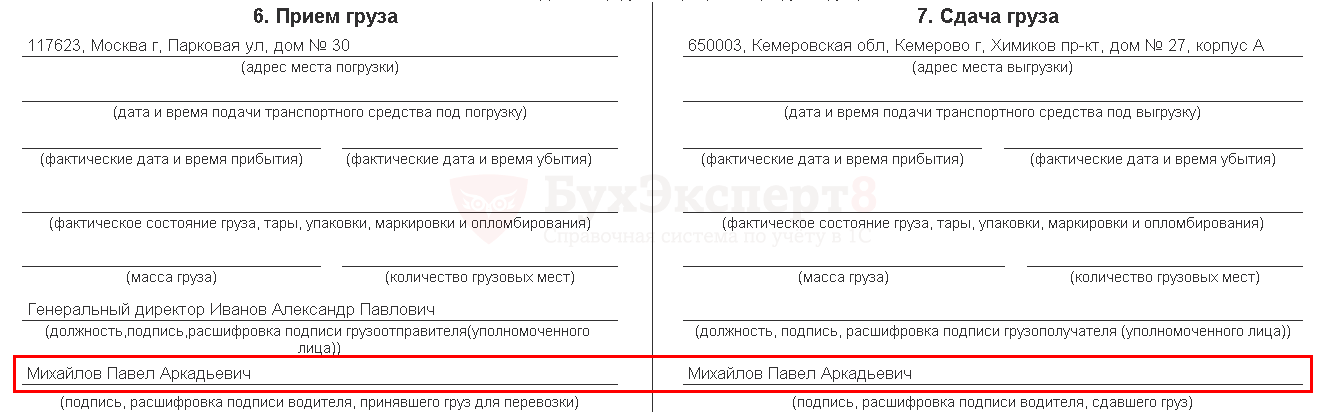

- Раздел 6. Прием груза – юридический адрес нашей Организации.

- Раздел 7. Сдача груза – юридический адрес контрагента.

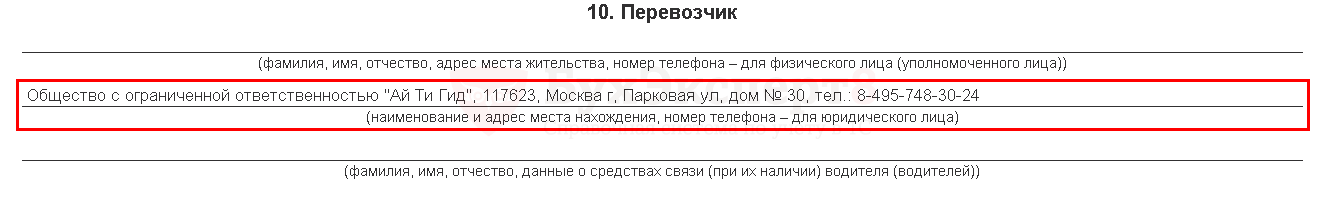

- Раздел 10. Перевозчик –наименование и контактные данные нашей Организации.

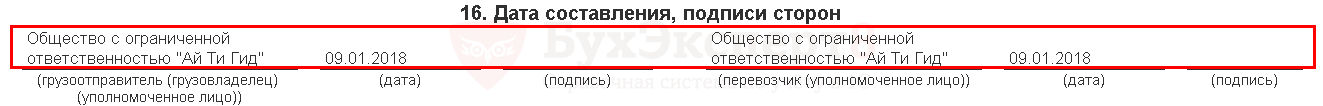

- Раздел 16. Дата составления, подписи сторон – наименование нашей Организации в качестве грузоотправителя и перевозчика.

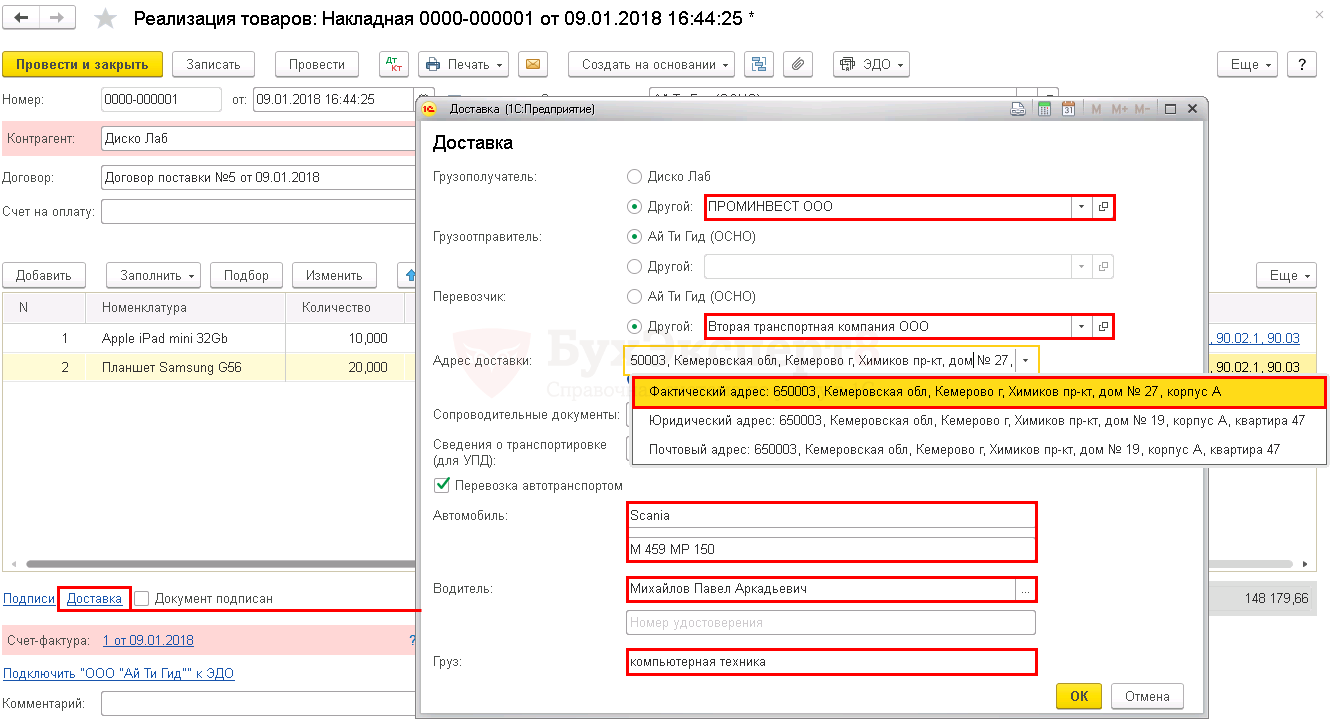

В программе существует возможность внести изменения в порядок заполнения формы. Для этого необходимо в подвале документа Реализация (акт, накладная) пройти по ссылке Доставка и заполнить поля диалогового окна Доставка:

В окне Доставка можно выбрать другое значение для:

- Грузополучателя;

- Грузоотправителя;

- Перевозчика.

В качестве адреса места выгрузки, выводимого в Разделе 7 можно выбрать любой из адресов, указанных в карточке контрагента:

- Фактический адрес;

- Юридический адрес;

- Почтовый адрес.

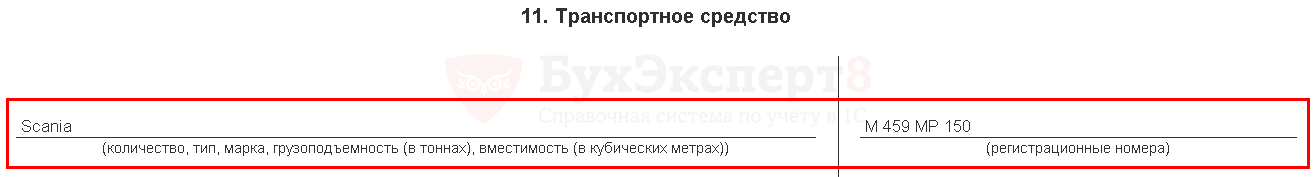

Если установить флажок Перевозка автотранспортом и заполнить поля Марка и Регистрационный знак, то эти данные будут выведены в печатной форме в Разделе 11. Транспортное средство.

В поле Водитель можно выбрать из справочника Физические лица ФИО водителя. Эта информация будет выведена в печатной форме в Разделе 6 и Разделе 7.

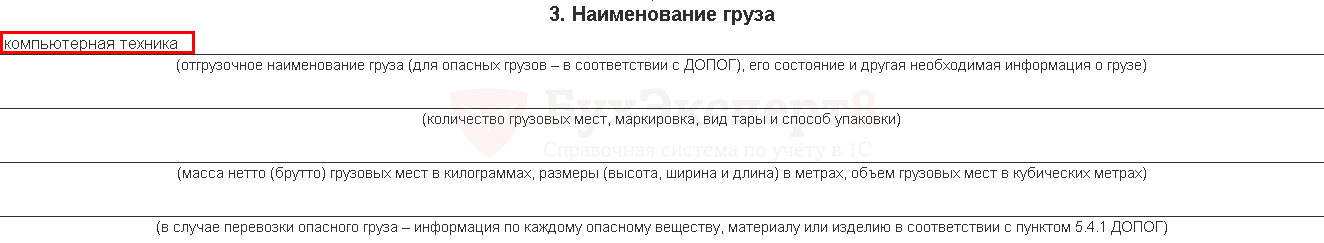

В поле Груз можно заполнить наименование груза. Эта информация будет выведена в печатной форме в Разделе 3. Наименование груза.

Те поля печатной формы Транспортная накладная, которые не заполняются автоматически, следует заполнять вручную, включив режим редактирования печатных форм.

Вопрос из практики бухгалтера: «Могут ли при переходе в другую инспекцию инициировать выездную проверку, нашей фирме 3 года?»

Могут ли при переходе в другую инспекцию инициировать выездную проверку, нашей фирме 3 года?

Назначить и провести выездную проверку налоговый орган может в отношении любой организации и практически в любое время.

Например, ФНС с помощью программного комплекса Система управления рисками «СУР АСК НДС-2» распределяет компании по трем группам налогового риска. И если вашей компании будет присвоен статус «компания с высоким налоговым риском», то это означает, что выездная проверка практически неизбежна.

Предусмотренный НК РФ общий трехгодичный период не означает, что налоговики в обязательном порядке проверяют именно три года деятельности налогоплательщика. Они могут выбрать любой временной отрезок, попадающий на этот период: год, полтора, два года и т.д.

Переход организации в другую инспекцию в связи со сменой адреса не является обязательным условием для начала выездной налоговой проверки.

Если налогоплательщик часто меняет место нахождения (со сменой налогового органа), то в этом случае он может привлечь к себе внимание налоговиков.

В план выездных проверок рискует попасть только организация, которая с момента своего создания два раза и более меняла официальный адрес. При этом смена адреса происходила в процессе выездной проверки и влекла за собой переход в другую налоговую инспекцию. Такой вывод следует из абз. 2 п. 10 Общедоступных критериев оценки рисков (Приказ ФНС РФ от 30.05.2007 N ММ-3-06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок»).

Чтобы не попадать в план выездных налоговых проверок

ваши декларации должны быть корректно заполнены,

чтобы у налоговиков как можно меньше было доводов

для назначения налоговой проверки.Приглашаем вас на практические семинары

по составлению годовой отчетности!

Гарантируем вам, что количество ошибок

в ваших декларациях будет значительно снижено!Посмотреть программу семинаров →

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете