[jivo-yes]

Уменьшение УСН на страховые взносы за декабрь

Страховые взносы считаются уплаченными при выполнении ряда условий в т.ч (п. 7 ст. 45 НК РФ)

- сформирована совокупная обязанность (Уведомление по ЕНС, Отчет РСВ)

- сальдо ЕНС положительное

- срок уплаты страховых взносов наступил

Налоги и взносы за последний месяц квартала/года при досрочной уплате на ЕНС не учитываются в целях УСН

- для УСН доходы

- не уменьшает сумму УСН

- для УСН доходы-расходы

- не расходы в целях УСН

Есть мнение

При уплате в декабре 2024 взносов за декабрь для их досрочного зачета в счет исполнения обязанности по уплате

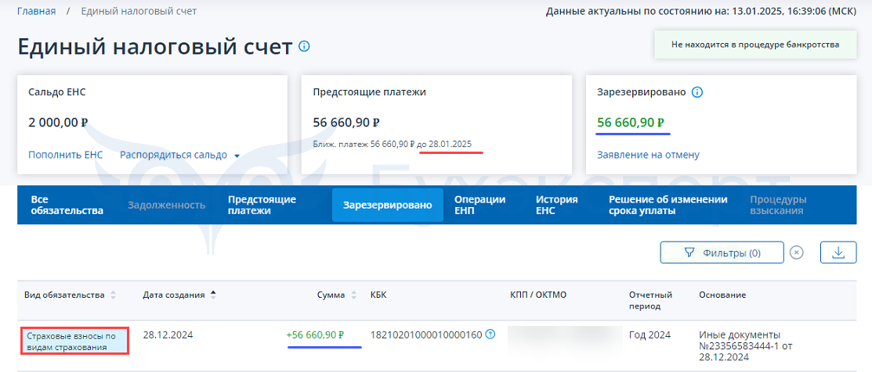

- необходимо представить в декабре 2024 Уведомление по ЕНП с кодом отчетного периода 34/03

- должно быть достаточное положительное сальдо на ЕНС (Письмо ФНС от 18.11.2024 N БС-4-11/13083@)

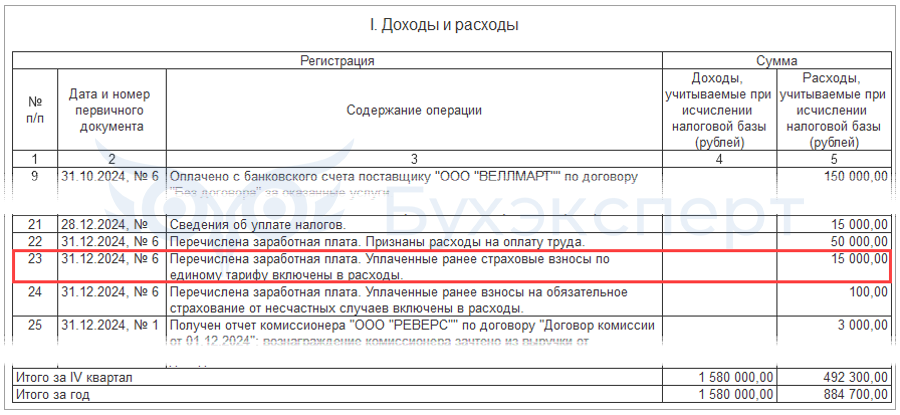

Организация на УСН доходы-расходы. Взносы за декабрь уплачены в декабре.

28 декабря досрочно сдано Уведомление об исчисленных налогах.

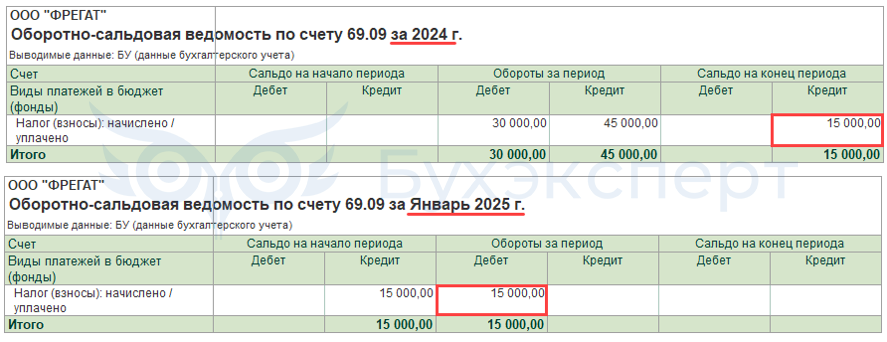

31 декабря по счету 69.09 остается сальдо по Кт в сумме начисленных взносов за декабрь 2024.

Принято решение об учете в расходах по УСН за 2024 досрочно уплаченных СВ за декабрь.

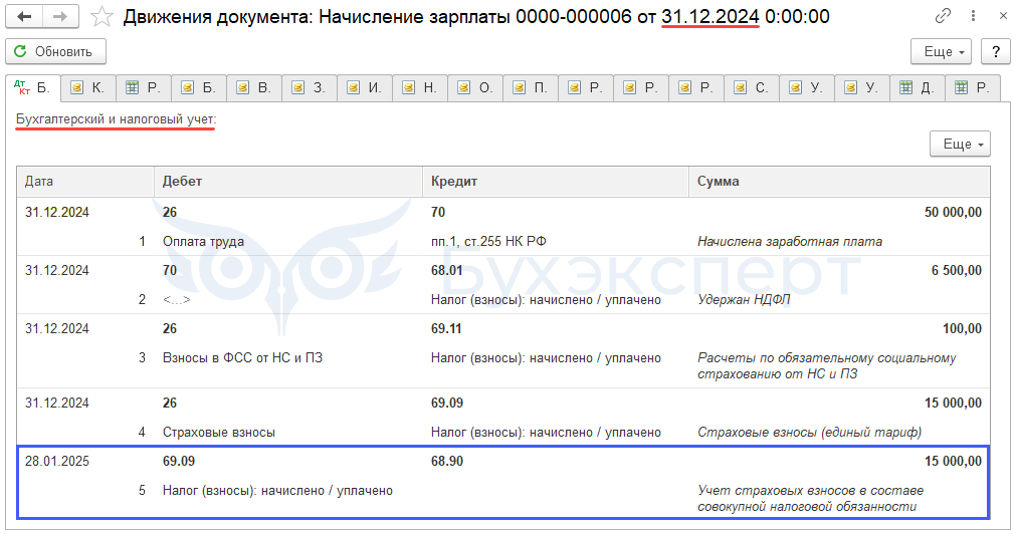

Проводка по страховым взносам Дт 69.09 Кт 68.90 формируется по сроку уплаты документом (при досрочной уплате в декабре «сворачивать» 31.12.2024 расчеты вручную НЕ надо – взносы зарезервированы на ЕНС, не уплачены)

- Начисление зарплаты – если зарплата в 1С:Бухгалтерия

- Отражение зарплаты в бухучете – если зарплата в ЗУП

Зарплата и кадры — Все начисления —Начисление зарплаты за декабрь 2024

Отчеты — Оборотно-сальдовая ведомость по счету 69.09, 68.90

Получите понятные самоучители 2026 по 1С бесплатно:

Отчеты — Книга учета доходов и расходов УСН за 4 квартал 2024

Операции – Сведения об уплате налогов с датой 28.12.2024

Если приято решение не учитывать СВ, досрочно уплаченные за декабрь в декабре 2024, измените дату документа Сведения об уплате налогов с 2024 на 2025 год вручную!

Например, дата 01.01.2025. В поле Комментарий укажите причину

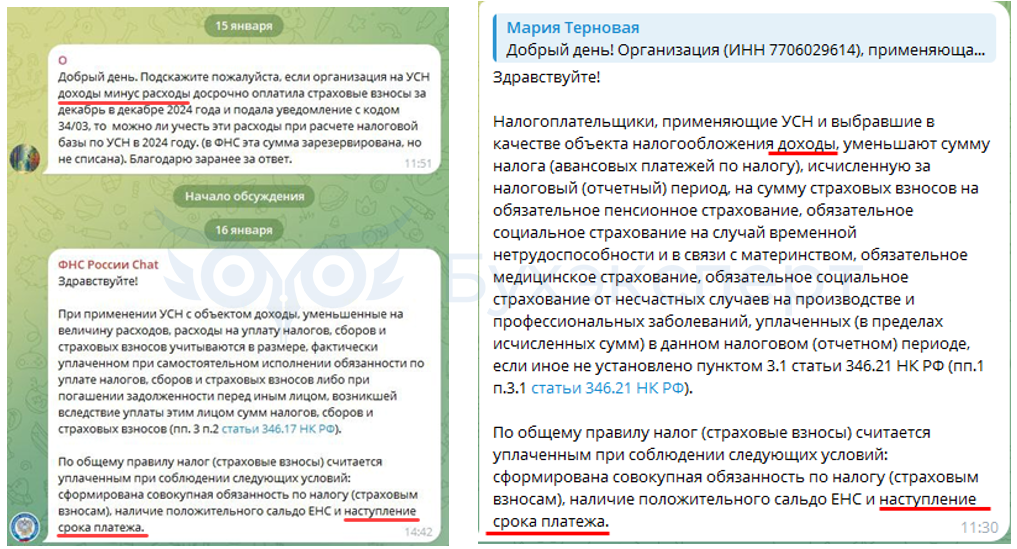

Чат с ФНС

По такому же принципу сумма страховых взносов отражается и учитывается в расходах у ИП на ОСНО при расчете НДФЛ.

См. также:

- Как подать уведомления по НДФЛ и страховым взносам за декабрь 2024 года в 1С

- Зарплата за декабрь 2024 выплачена в декабре: какие коды поставить в ЕНП-уведомлении

- Уменьшение УСН «доходы-расходы» на страховые взносы за работников в 2024 году до наступления срока уплаты в 1С

- Можно ли учесть в расходах при УСН в 2024 году досрочно уплаченные страховые взносы в 1С?

- Уменьшение УСН «доходы» на страховые взносы за работников с 2024 года в 1С

- Учет в расходах УСН страховых взносов за работников с 2024 года в 1С

- Декларация по УСН за 2024 для организаций в 1С. Новый формат сдачи! Разбираем изменения и важные нюансы

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

в статье вы пишите, что возможно добавить взносы руками, чтобы учесть досрочно в расходах. Подскажите, как?

Методики в 1С нет.

Законодательно не разрешено такое уменьшение ни в 2023, ни в 2024.

Поэтому какой-то свой подход выработать, если есть свои убеждения, что можно.

Но думаю, лучше не рисковать.

Будут разъяснения — тогда спокойно сделаете.

а можно конкретную статью, где регламентирован запрет. Мы не найдем никак, клиент нервничает

Минфин в Письме от 20.01.2023 N 03-11-09/4254 разъяснял: чтобы признать при расчете «упрощенного» налога уплаченные страховые взносы до наступления срока уплаты, нужно подать заявление о зачете в счет предстоящей обязанности.

это тоже не работает

Письмо ФНС от 20.01.2023 № 03-11-09/4254 для УСН доходы.

Только им это было разрешено до принятия Закона 389-ФЗ.

После него ИП на УСН доходы и ПСН уменьшают налог при УСН на страховые взносы за себя без учета уплаты.

Для ИП на УСН доходы-расходы никогда таких разъяснений не было.

Запрет регламентирован тем, что в НК РФ не прописано досрочное признание расходов по налогам и взносам. И нет ни одного разъяснения официального, что так можно делать на УСН доходы-расходы.

Есть общие правила. Применяются они.

А это признание по сроку уплаты.

Общие правила представлены в этом материале и дана нормативная база к ним.

Т.е. чтобы сказать, можно досрочно заплатить ЕНП и признать налоги-взносы в расходах УСН, нужно, чтобы это было прописано или прямым текстом в НК РФ. Или в виде исключения разрешено на уровне писем ФНС.

Нам о таких нормах и пояснениях не известно.

Хорошие новости 🙂

С 2025 для ИП на УСН доходы-расходы взносы учитываются в расходах по методу начисления.

Сроки автоматизации здесь >>

а клиент ссылается на вот эту рекомендацию по созданию заявления о зачете

Наш материал о том, что досрочный зачет запрещен для УСН доходы-расходы.

Письмо ФНС от 20.01.2023 № 03-11-09/4254 для УСН доходы.