Добрый день. У сотрудника с марта месяца был аванс больше зарплаты. В июле увидели это. Т. к. промежуток времени был большой и в последующих месяцах в документе зарплаты уже происходил зачет авансов прошлых месяцев решили, чтоб программа сама закрыла эти зачеты. У сотрудника в тот период также был переход с 13% на 15%. Доход НУ и БУ сравняется к концу года, но НДФЛ так и не сравнялся налог в БУ меньше, чем в НУ (хотя по регистру зачета больше не будет). Все пояснения на приложенных скринах. Как правильно выровнять эту ситуацию.

Бухгалтерский адвент-календарь!

Открывайте подарки от Бухэксперт, заряжайтесь праздничным настроением и делитесь им с коллегами!

Добрый день! Есть три варианта исправления:

Уточняла информацию по вопросу: нужно ли вручную корректировать суммы, если аванс больше зарплаты на семинаре у разработчиков, они сказали, что программа в первые 6 месяцев должна автоматически дозачесть суммы, но похоже этого не происходит. Возможно разные ставки налога мешают автоматическому зачету.

В том то и дело, что нам тоже говорили, что если произошли уже зачеты многих месяцев, то лучше дать программе самой сделать начатое, но я приложила вам скрин, как происходит зачет помесячно и видно, что как только изменилась ставка, то про недозачет сумм по 13% ставке программа просто якобы забыла. Как теперь исправить это правильно.

Можно в документах Начисление за первую половину месяца исправить сумму на ту, что начислена в зарплату. При этом ведомость на выплату и удержанный НДФЛ в ней не корректировать.

С марта месяца? А есть ли вариант, чтоб сделать текущим месяцем, не трогая прошлые периоды?

Да, с марта.

Если в прошлый период заходить нельзя, можно рассмотреть один из двух вариантов корректировки по ссылке:

Если выбрать вариант 3, то какими суммами мы должны заполнить доход? Ведь доход у нас ещё зачитывает, а НДФЛ якобы зачтён (зачет прошел только по ставке 15%, а по 13 % нет) и именно его сейчас нужно поправить. Не могли бы вы показать это на нашем примере.

Даже если рассмотреть ситуацию исправить суммы в документах Аванса, в одном из эфиров Елена Грянина говорила, что такой вариант можно сделать если эти суммы еще не были зачтены в документах начисления зарплаты. У нас получается что суммы аванса за те месяца уже зачлись. Если исправить документ Аванса, то доход по НУ станет меньше дохода БУ, т.к. в НУ с момента когда мы увидели эту ситуацию и аванс перестал быть больше ЗП, сумма попадала меньше, чем в БУ, а именно сумма аванса, т.к. сумма ЗП идет в зачет прошлых периодов. Ради интереса попробовала на копии, но результата не получилось. После корректировки Аванса, сумма дохода в большую сумму уменьшилась от суммы БУ, Налог встал полностью, как не переудержанный. Перепровела тогда документ ЗП, доход стал равняться БУ, но с налогом как была путанница с 13 и 15% так и осталась. Помогите, пожалуйста исправить ситуацию 2 или 3 способом.

Добрый день! Можно рассмотреть вариант корректировки — способ 3:

В этом случае в каждом месяце, начиная с марта 2025 нужно будет провести дополнительных два документа Начисление зарплаты и взносов.

В примере по ссылке в них указывается сумма 10 000 рублей. Нам нужно указать суммы разницы с БУ со скриншота.

В тех месяцах, где аванс перестал быть больше зарплаты а именно с июля, в эти месяца тоже необходимо начисление техническое делать?

Начисления с техническим начислением за все месяца сделали, но картина не изменилась. В статье говорилось, что где отрицательное начисление, то должна заполняться корректировка, но она не заполнялась, заполнилась только в последнем месяце октябре

Почему в отчет Сверка Бу и НУ попадает начисление с техническим начислением

Возможно в октябре проведен один документ, поэтому корректировка появилась в отчете.

Попробуйте пометить на удаление все корректировочные документы Начисление зарплаты и взносов, что мы вводили, где была сумма стороно. Т.е. оставьте проведенными только первые документы из двух, где по техническому начислению проходит положительная сумма. В этом случае в отчете по сверке сумма в НУ станет больше, чем в БУ, верно? Т.е. погрешность поменяет знак?

Если да, то далее мы документом Операция учета НДФЛ уберем лишнюю сумму дохода и НДФЛ, которые у нас появятся от технического начисления и суммы станут равными, наименования начислений только будет отличаться в отчете.

Отменили документы со сторно, сумму по НУ увеличилась, но техническое начисление так и осталось, но теперь не по НУ со знаком «-«, а по БУ и со знаком «+», и налог по Сверке так и не меняется. . Сумма в НУ так и так была больше, чем в БУ, после отмены сторно, увеличились суммы и по БУ и по НУ. У нас Доход должен был зачесться до конца при выплате декабрьской зарплаты в декабре., Или после проведения дополнительных документов, не должно быть отличия. Какие суммы тогда должны попасть в операцию учета НДФЛ

И если мы удалили Начисления со сторно, то в анализе зарплаты плюсуется суммы документов начисления, которые остались с положительной суммой, о Операция учета НДФЛ ведь нам откорректирует только НУ, а БУ оставить неправильно завышенной

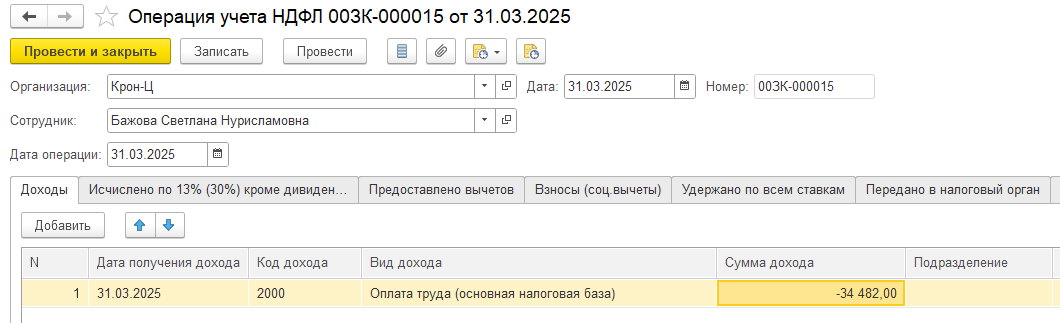

Вот так сторно проводим в НУ:

Далее посмотрим итоги.

Как-то не очень с суммами теперь

В мартовском документе Операция учета НДФЛ нет апрельских дат?

Вот какие теперь суммы, да в мартовском были суммы будущих периодов, сначала сделала в одном документе, потом как Вы сказали каждый месяц отдельно по дате начисления аванса

Я хотела в БУ добавить сумму до НУ.

Ведь по факту мы её сотруднику всё равно начислили, сейчас мы её просто отразили в БУ, т.е. в проводках.

Такой вариант не подойдет?

Если нет, я бы подождала до конца года, затем в декабре бы сделала итоговую сверку. И уже не помесячно, а на разницу в декабре сделала корректировку. Заодно мы бы по проводкам проверили суммы.

Надо сейчас уже распутывать эту очень запутанную историю. Потом окажется что переудержали или недоудержали и время для зачетов не будет уже,

Похоже, что с датами путаница, можно последнее число месяца указать в документе Операция учета НДФЛ.

Операции учета сделала последним днем месяца, но картина не поменялась. В апреле и июле будет разница по 1000 руб. это верно, мы сами отражали доход который не выплачивается в ЗУП, но нужен для отчетности

Может ли быть такая путанница, что с июля по факту нет условия, что аванс больше ЗП, суммы не отражаются в НУ только по причине что они зачитывались прошлых месяцев. Или всё равно мы должны были дополнительными начислениями эти месяца пройти.

Да, я как раз сейчас смотрю первоначальный скриншот. Похоже, что программа сам доход дозачла, т.к. с июля аванс стал меньше зарплаты. А с НДФЛ проблема.

Есть вариант все корректировки отменить, оставить только октябрьскую. В нашем корректировочном Начислении зарплаты и взносов убрать доход, оставить только НДФЛ в сумме 9 245 (за минусом суммы НДФЛ с 2000, разница на которые должна быть). И в документе Операция учета НДФЛ убрать доход и оставить НДФЛ -9 245.

Ещё вопрос, когда мы первоначально вводили дополнительные документы начисления, документы начисления зарплаты нужно было перепроводить?

Нет, документы перепроводить не требуется.

Тогда в доходах у нас будет разница — 2 000, а в налогах — 260.

Доход ещё не до конца зачелся, самые первые скрины это я пробовала начислить ЗП до конца года, чтоб увидеть закроется или нет. На скринах, как сейчас картина, убрала все корректировки, оставила октябрьскую с суммой налога, но как то она странно зачитывается, можно в подробном анализе это увидеть. И с налогом всё равно какая-то беда, он неверно считает, точнее лишнее. Приложила скрины подробного и регистра. А вот когда мы делали корректирующие документы, как раз именно эту сумму и показывала программа в подробном, как переудержанная. Но с корректирующими документами тогда беда с доходами

Есть один вариант, который нам поможет выйти на правильные суммы и сделать корректировку.

Можно в копии базы распровести все документы по сотруднику до марта 2025. Затем последовательно проводить начисления и выплаты. В месяцах, где зарплата меньше аванса в авансе указать сумму зарплаты. Остальные документы не корректировать только провести.

Далее посмотрим на какие суммы мы выйдем и уже в октябре или ноябре сделать корректировку под них.

Суммы вышли непонятные, почему в регистре налогового учета показывает теперь якобы недоисчислили по 13%, и переудержали в итого

Сформируйте для проверки отчет Подробный анализ НДФЛ по сотруднику за период с 01.01.25 по 31.12.25 с отбором по сотруднику и галочкой Суммы до/с превышения. В нём исчисленный НДФЛ по ставкам рассчитан верно? И в данном отчете нам интересно месяц, где переход ставки произошел посмотреть.

Необходимо заполнить автоматически документ Перерасчет НДФЛ за май 2025 и отдельно за ноябрь 2025, программа скорректирует расчет.

Получается мы теперь в рабочей базе должны сделать какие действия, ведь там я не смогу распроводить и перепроводить все документы

Добрый день! Можно в двух базах сформировать отчеты:

— Подробный анализ НДФЛ по сотруднику за период с 01.01.25 по 31.12.25

— Анализ зарплаты по сотрудникам (в целом за период) за период с 01.01.25 по 31.12.25.

Далее сравнить в них итоговые суммы дохода и НДФЛ. Далее на сумму полученной разницы сделать корректировку в рабочей базе. Вид корректировки будет зависеть от разницы: она в БУ или в НУ.

Добрый день. Если смотреть подробный анализ и анализ ЗП, в той базе где мы делали исправления и перепроведения документов с марта по октябрь, то исчисленный НДФЛ 13% всё равно не сходится.

Какие тогда делаем корректировки если учитывать данные на скрин.

Добрый день! У нас получается правильные суммы:

Доход: 4 504 524,87

НДФЛ 13%: 312 000

НДФЛ 15%: 315 679

В рабочей базе данные отличаются на:

БУ:

Доход: идет

НДФЛ 13%: +9 095

НДФЛ 15%: -10 043

НУ:

Доход: — 65 533,93

НДФЛ 13%: идет

НДФЛ 15%: -10 043

Можно ноябрем в документе Операция учета НДФЛ заполнить закладку Доходы, указав по коду 2000 — 65 533,93. Далее заполнить автоматически за ноябрь 2025 документ Перерасчет НДФЛ. Далее посмотрим как изменятся суммы НДФЛ после перерасчета.

Разница осталась только в БУ:

НДФЛ 13%: +9 095

НДФЛ 15%: +300

По факту нам нужно в мае корректировку делать, когда превышение было.

Можно попробовать заполнить документ Перерасчет НДФЛ за май 2025, а затем перезаполнить документ Перерасчет НДФЛ за ноябрь 2025.

Перерасчет за май и июнь формирует пустой

Можно в документе Перерасчет НДФЛ за май 2025 ввести вручную строчку по сотруднику, где указать сумма по ставке 13% +9095. А затем перезаполнить документ Перерасчет НДФЛ за ноябрь 2025.

В принципе мы можем данную корректировку провести не маем, а ноябрем, но я боюсь, что при следующем расчете зарплаты программа отсторнирует нашу корректировку. С маем есть шанс, что этого не сделает.

Если вводим вручную перерасчет за май, то в ноябрьском перерасчете программа все равно сторнирует ручной перерасчет

Есть зайти в документ Перерасчет НДФЛ за май 2025, затем зайти в меню справа Ещё — Движения документа. В списке будет регистр накопления Начисления удержания по сотрудникам.

Мы можем точно такую же запись в данный регистр внести с помощью документ Перенос данных, а документ Перерасчет НДФЛ за май 2025 распровести. Затем перезаполнить документ Перерасчет НДФЛ за ноябрь 2025.

Можно запись в регистр добавить не маем, а ноябрем.

Единственное, в этом варианте нужно проверить заполнение ведомости, возможно нам корректировку лучше будет сделать по другому: налоговые регистры отсорнировать, а сам документ оставить. Сейчас мы просто запись в бухгалтерский регистр добавили.