Добрый день! 1С:Предприятие 8.3 (8.3.25.1406). Конфигурация «Бухгалтерия предприятия», редакция 3.0 (3.0.160.16).

С января месяца начисляли мат. выгоду и удерживали НДФЛ из зарплаты сотрудников по договорам займа.

В связи с изменениями в законе нам нужно пересчитать мат. выгоду с января 2024 г.

Сотрудникам за период с января по июль мы теперь должны вернуть 205 257,00 руб.

В августе НДФЛ с мат. выгоды составил 7471 руб., но так как программа не работала корректно (мы параллельно ведем начисления зарплаты в 1С ЗУП, но не синхронизируем с базой 1С Бухгалтерия), мы не удержали этот НДФЛ из зарплаты сотрудника при выплате зарплаты (10.09.2024 г.) за вторую половину августа.

Подскажите, пожалуйста, как произвести перерасчет мат. выгоды (сделать сторно) в программе 1С Бухгалтерия в части суммы дохода и НДФЛ с января месяца и как быть с не удержанным НДФЛ за август. Возможно ли как-то схлопнуть перерасчет мат. выгоды в июле с начисленной мат. выгодой августа, ну чтобы за август не получилось неудержанного НДФЛ.

Сумма дохода по мат. выгоде за июль (13 договоров займа), которую надо скорректировать, — 110 088,39, НДФЛ — 38 531,00.

В августе доход по мат. выгоде (2 договора займа) — 21 344,27, НДФЛ — 7471,00.

Все комментарии (39)

Комментарии закрыты.

Добрый день! К сожалению, перерасчет мат.выгоды в БП не автоматизирован.

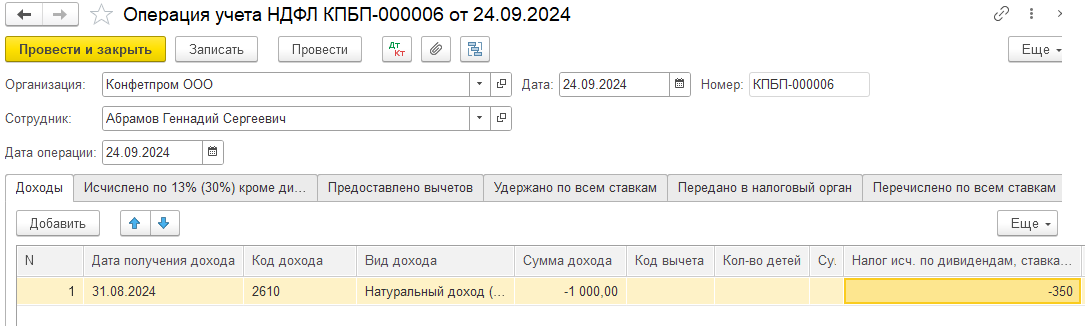

Поэтому для корректировки необходимо провести документ «Операция учета НДФЛ» на каждую дату получения дохода:

подскажите пожалуйста, в строке дата операция тоже должна быть текущая? а не 31.08.2024./31.07.2024/31.01.2024 и тд

дело в том, что в 6ндфл за 1 кв. это сторно не попадает.

Добрый день! Протестировала заполнение, да, к сожалению, дату операции тоже нужно будет поставить равной дате получения дохода, иначе в корректировку не попадает.

перепровела, доход сел в строку 120 и 131 уже с учетом корректировки, отлично.

а строка 140 осталась без изменения. может быть надо в документе перерасчет ндфл указывать январь, февраль, март, а не сразу скопом или из какого документа должна программа сминусовать исчисленный ндфл

Да, здесь такой же принцип как в документе «Операция учета НДФЛ». Только тут движения в регистры НДФЛ пишутся по значению в поле «Месяц перерасчета».

Т.е. чтобы сумма попала в 6-НДФЛ за 1 кв. 2024, месяц перерасчета должен в этот квартал входить.

Добрый день!

то есть за январь делаем операцию учета ндфл, а дату операции ставить текущую, например 24.09.2024?

а у вас заполнена строка налог исч. по дивидендам здесь сразу ставить сумму ндфл с минусом?

просто изначально мы делали операцию учета ндфл, например за январь и указывали только сумму дохода (мат. выгоды)

потом делали перерасчет ндфл

и в день выдачи зп делали операцию учета ндфл , где показывали сумму удержанного ндфл по ставке 35%

скрины прилагаю.

Добрый день! Да, дату ставим текущую.

НДФЛ можно сразу не указывать, а провести документ «Перерасчет НДФЛ» как делали ранее. Но с данным документом сейчас есть ряд проблем:

1. Он не проводится по физ.лицу не сотруднику.

2. Не округляет НДФЛ по дате получения дохода. Т.е. если в месяце на одну дату получения дохода несколько сумму, то может в НДФЛ появится +/- 1 рубль.

подскажите пожалуйста, а если сделать именно сторно документа (а не операцию учета ндфл с минусом) операция учета ндфл за январь-июнь , датами 31.01.2024, 29.02.2024…и тд. или надо датами 24.09.2024?

и 24.09.2024 сделать документ перерасчет ндфл, месяц указать август , дату 24.09.2024г. и сделать возврат ндфл 25.09.2024 так не получится?

Можно сделать сторно и документ «Перерасчет НДФЛ».

Но только после проведения указанных документов нужно сформировать отчет «Подробный анализ НДФЛ по сотруднику» за период с 01.01.24 по 31.12.24, чтобы проверить расчет и округление НДФЛ.

Доброе утро! проверить же расчет надо будет только по ставке 35%?

подскажите пожалуйста, а я могу например, перерасчет мат выгоды за июль сделать меньше на сумму мат. выгоды в августе?

за июль мат выгода составила. 110 088,39 ндфл — 38 531,00

в августе доход по мат выгоде (2 договора займа)- 21 344,27, ндфл 7471,00.

то есть в июле сделать сторно мат выгоды в размере 88 744,12 (110 088,39-21 344,47) и ндфл перерасчет 31060 (38531-7471)

а в августе получается вообще не начислять никакую мат выгоду и ндфл с нее или начислить за август и тут же добавить сторно за июль на сумму 21344,47 и перерасчет ндфл 31060?

и получается вернуть ндфл я буду должна 197786 ( 205 257,00-7471).

Фактически мы можем показать перерасчет в текущем периоде.

А в 6-НДФЛ суммы отразятся нарастающим итогом по ставке 35%.

Но знаю, что у некоторых пользователей ФНС требовала подать именно уточненку за 1, 2 кв. в связи с перерасчетом мат.выгоды.

В августе лучше мат.выгоду начислить и показать сторно, чтобы было видно эти две операции в учете.

подскажите пожалуйста, если я в августе показываю мат выгоду и в августе же делаю сторно на эту же сумму за июль, то в 2ндфл у меня должен попасть доход и за июль и за август?, а сторно ндфл попадет только за июль?по крайней мере при заполнении документа перерасчет ндфл у меня попадает в июль только сумма .

а в два ндфл попадает сумма дохода в июле и в августе.

при этом , если я смотрю в ЗУП, то у меня в 2ндфл нет дохода по мат выгоде в августе , но доход в июле в два раза больше

переживаю, чтобы потом 2ндфл и 6 ндфл заполнились верно

2-НДФЛ заполняется по датам получения дохода. У мат выгоды дата получения дохода — последний день месяца начисления.

Сторно программа относит к первоначальной дате получения дохода.

Елена, я сделала документы перерасчет ндфл от 25.09.2024, месяцы указала январь, февраль,… и тд.

строка 140 заполнилась верно.

но возник вопрос по строке 180, у меня туда попадает излишне удержанный налог за январь (удерживали в феврале), за февраль (удерживали в марте) и март , а его удержали уже в апреле. в 1С ЗУП заполняет также.

на цифрах:

в 1 кв. до перерасчета в 1 кв. после пересчета

стр. 120 и 131 — 302 031,12 62 655,75

стр. 140 — 105 714 21 930

стр. 160 — 69 702 69 702

стр. 163 — 36 012 36 012

стр. 165 — 33 690 33 690

стр. 180 83 784

изначально была начислена мат помощь после перерасчета стало

январь 102 889,72 ндфл 36 012 21 344,27 ндфл 7 470

февраль 96 251,68 ндфл 33 690 19 967,21 ндфл 6 989

март 102 889,72 ндфл 36 012 21 344,27 ндфл 7 471

за январь выплатили зп 09.02.2024, ндфл удержан — 36 012

за февраль выплатили зп 07.03.2024, ндфл удержан — 33 690

за март выплатили зп 10.04.2024, ндфл удержан — 36 012

разве в строке 180 в корректировочном отчете 6ндфл не должно быть 47 772? ((36012+33690)-21930)

делала корректировки в 1с ЗУП, в 6ндфл также заполняет в строку 180 — 83784 руб

Добрый день! Похоже, что это ошибка в программе:

Ошибка 60001106

Код ошибки: 60001106

Статус: Не указан Зарегистрирована: 22.04.2022

Продукт: «1С:ЗУП 3, 1С:ЗГУ 3»

Описание:

В корректирующем 6-НДФЛ за первый квартал, полугодие и 9 месяцев 2021 года во втором разделе по ставке 35% в строке 180 неверная сумма удержанного налога, которая превышает сумму удержанного налога в строке 160.

https://bugboard.v8.1c.ru/error/000123990

К сожалению, она до сих пор не исправлена.

добрый день! странно, но при заполнении 6ндфл за 1 квартал и 1 полугодие 2024 программа заполняла верно, а теперь нет.

Добрый день! Ошибка появляется только при заполнении корректировочного отчета.

а если отчет заполнить как первичный, сохранить, а потом поставить номер корректировки, такой фокус пройдет)?

Да, должен.

не получилось( заполняет 180 с учетом мартовского ндфл с мат.выгоды.

а в 1с зуп вообще строку 180 не заполняет, строки 120 и 131 заполняет верно, строку 140 -заполняет старыми данными, которые были до пересчета

Тут есть ещё один нюанс, который может срабатывать.

Корректировочные данные с отрицательными суммами попадают только в первичный 6-НДФЛ за год.

Т.е. корректировочные данные с отрицательными суммами у нас могут автоматически попасть только в отчеты, на титульном листе, которых указан номер корректировки или в первичный отчет за 2024 год.

печально конечно. это сколько людей сейчас столкнется с такой проблемой…вобщем я так понимаю, что надо 180 строку корректировать вручную? и тогда там должна получится сумма излишне удержанного налога 47 772, если исходить из цифр моего примера?

получается и в 1с ЗУП такая же ошибка, но там тоже ранее заполнялось все верно.

В ЗУП и в БП в части расчета зарплаты ошибки обычно одинаковые, т.к. подсистема ЗУП частично переезжает в БП при обновлениях.

Добрый день! Здесь есть ещё один момент.

Ранее каких-то разъяснений по заполнению строки 180 вообще не было.

Но недавно вышло Письмо ФНС от 05.06.2024 N ЗГ-2-11/8468 — Письмо ФНС от 05.06.2024 N ЗГ-2-11/8468 , где сказано:

«В случае если работнику в связи с представлением заявления на стандартные налоговые вычеты организацией — налоговым агентом 28 марта 2024 г. произведен перерасчет суммы НДФЛ, но при этом данная сумма НДФЛ не возвращена работнику, то излишне удержанная сумма НДФЛ указывается по строке 180 раздела 2 расчета по форме 6-НДФЛ за первый квартал 2024 г.»

Т.е. если мы данный НДФЛ сотруднику не вернули, то строку 180 заполняем.

Но только возникает вопрос, мы заполняем строку 180, если не вернули сотруднику НДФЛ на 31.03.24 или всё-таки по состоянию на сегодня.

ну получается на дату отчета , НДФЛ уже вернули…

но с другой стороны, если мы не покажем в строке 180 в 1 кв.,1 полугоде сумму излишне удержанного налога, то тогда в отчете за 9 мес. не надо показывать и возврат налога…

На мой взгляд, если мы НДФЛ вернули, например, сегодня 01.10.24, то логичнее было бы заполнить строку 180 во всех отчетах, кроме 6-НДФЛ за 2024 год, т.к. в нём уже у нас появится строка 190, где будет указана сумма возврата.

Потому что так у нас и соотношение в 6-НДФЛ будут выглядеть странно, излишне удержанный НДФЛ по расчету есть, а в строке 180 пусто.

тогда 180 строку заполнять по состоянию на 31.03.2024 (без удержания за март в апреле) и 30.06.2024 (без удержания за июнь в июле) — при условии, что возврат ндфл был в сентябре)

Например на 31.03.24 излишне удержанный НДФЛ 1 000 рублей. Мы его вернули сотруднику 01.10.24.

Тогда:

строка 180 на 31.03.24 — 1 000,

строка 180 на 30.06.24 — 1 000,

строка 180 на 30.09.24 — 1 000

строка 180 на 31.12.24 — 0, строка 190 — 1 000

https://www.nalog.gov.ru/rn50/news/activities_fts/15026574/?ysclid=m1rewjs6e954509915

спасибо большое!

подскажите пожалуйста, а в уведомлении нужно уменьшать налог?

на данный момент 1с сформировала уведомление за период с 23.09 по 30.09 по ставке 13% вообще ничего не заполнила, а по ставке 15% -это по зп с превышения сумма в уведомлении 41 071. получается ндфл за этот период был исчислен 70 900,00 из них 41071 это 15% и 29829 по ставке 13%.

ндфл по мат выгоде к возврату составил — 198 810. ндфл возвращен сотруднику 25.09.2024г.

или должно быть две строки :

13% -29829

15%-41071

а возвраты отразятся просто в отчете 6ндфл.

Добрый день! На сумму возврата можно уменьшать НДФЛ в уведомлении.

Добрый день!

подскажите пожалуйста а по какой ставке надо уменьшать по 13 или 15? или сразу по всем? и это неважно, что перерасчет был по ставке 35%

Я думаю, что можно уменьшить в разрезе КБК. Т.е. в рамках одинакового КБК.

а если я отправила уведомление без учета переплаты. то мне нужно сформировать новое убрав по зп ндфл — 29829?

и в следующем уведомлении по ндфл, которое уже будем сдавать 25.10 тоже уменьшать сумму в уведомлении, до тех пор пока к нулю не сведем всю переплату?

Если данное уведомление попадает в 6-НДФЛ за 9 месяцев, то можно будет просто сдать отчет. Или корректировочное уведомление, но до сдачи 6-НДФЛ.

По разбивке суммы возврата сложно сказать, т.к. в разъяснении указано:

«В уведомлении об исчисленных суммах налогов организации необходимо указывать НДФЛ, фактически подлежащий перечислению в бюджет по соответствующему сроку. Сумму удержанного налога, уменьшенную на сумму НДФЛ, возвращенного в отчетном периоде по ст. 231 НК РФ».

Т.е. не ясно здесь имеется в виду отчетный период уведомления или нет.

спасибо. уменьшим пока в текущем уведомлении. а дальше будем думать(

Добрый день! подскажите пожалуйста, при подаче уведомления (корректировочного) нужно заполнять блок с кбк 13% и ставить там 0, или можно его (блок с 13%) просто удалить и оставить только блок с 15%.

Добрый день! Лучше блок с 13% оставить и указать 0.