Добрый день!

В структуре организации несколько отделов, которые территориально расположены в разных районах и городах, соответственно учет НДФЛ ведется по обособленным подразделениям.

Сотрудник (до увольнения) числился в отделе, который относился к ИФНС № 22, а территориально работал в другом месте и НДФЛ исчислялся и удерживался по месту территории ИФНС № 15. В программе все было отражено (территория указана).

После увольнения были произведены начисления в разделе «Выплата бывшим» с указанием отдела, без привязки к территории, т.е. НДФЛ исчисленный и удержанный попал в ИФНС № 22, а не ИФНС 15. НДФЛ включен в Уведомления не в те налоговые (Уведомления по сроку 25.08.,25.09), соответственно и платежи распределены по уведомлениям.

Расчет по форме 6-НДФЛ не сдан.

Как внести корректировки в документы и в учет, чтобы исправить ситуацию? Как перебросить доход и суммы НДФЛ в нужную налоговую? Нужно ли подавать корректирующие уведомления? Если нужно, то как это сделать?

1С:Предприятие 8.3 (8.3.23.1739),Зарплата и управление персоналом, редакция 3.1 (3.1.27.90)

Спасибо!

Бухгалтерский адвент-календарь!

Открывайте подарки от Бухэксперт, заряжайтесь праздничным настроением и делитесь им с коллегами!

Здравствуйте!

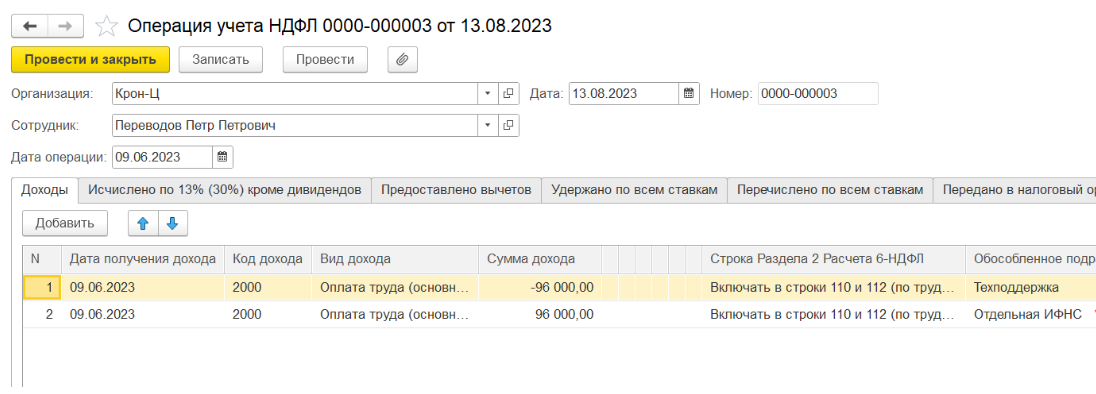

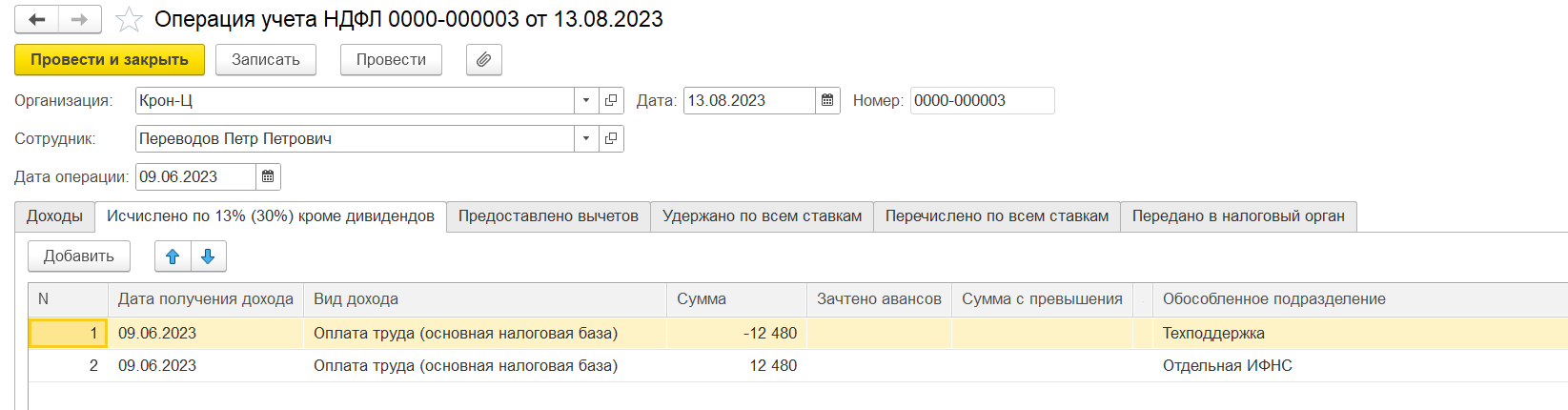

Для того, чтобы перебросить доход и суммы НДФЛ между подразделениями можно воспользоваться документом Операция учета НДФЛ (Налоги и взносы — См. также — Операции учета НДФЛ).

В документе заполняем две вкладки — Доходы и Исчислено по 13% (30%) кроме дивидендов.

На обеих вкладках будет две строки с + и -. По ошибочному подразделению — сторнируем доход и налог, по правильному — доначисляем.

После этого дохода и НДФЛ должен перенестись с одного подразделения на другое в учете по НДФЛ.

Если Вы перебрасываете доход и НДФЛ за прошлый период с одного подразделения на другое, то в этом случае нужно будет подать корректирующее уведомление.

Специальной корректирующей или отменяющей формы для Уведомления не существует. Чтобы исправить ошибку, требуется подать еще одно Уведомление за отчетный период. Оно заменит собой отправленное ранее.

На титульном листе указывается ИНН, КПП и код ИФНС головной организации, а в строках уведомления данные по подразделениям: КПП , ОКТМО, КБК налога, сумму и период.

Подробно, как исправить неправильное уведомление рассказывается в статье на нашем сайте: Корректировка ошибочного уведомления по НДФЛ и взносам

Здравствуйте!

Дополню свой ответ. В Вашем случае выплаты производились бывшему сотруднику, когда трудовой договор прекратил свое действие. Поэтому возникает вопрос нужно ли связывать выплаты бывшему сотруднику с территорией где он выполнял свои трудовые обязанности в период действия трудового договора.

Если сейчас Вы производите выплаты бывшему сотруднику, например материальной помощи, то такой доход возможно, нужно отражать по подразделению, которое является источником выплаты.

При этом, если все же нужно делать перенос дохода и НДФЛ между ИФНС, то документ Операции учета НДФЛ о котором я писала ранее не подойдет. Т.к. с его помощью можно сделать переброску только между подразделениями с разной регистрацией.

Поэтому в Вашем случае придется воспользоваться документом Перенос данных (Администрирование — Переносы данных). В документе нужно сделать перенос НДФЛ с одной ИФНС на другую.

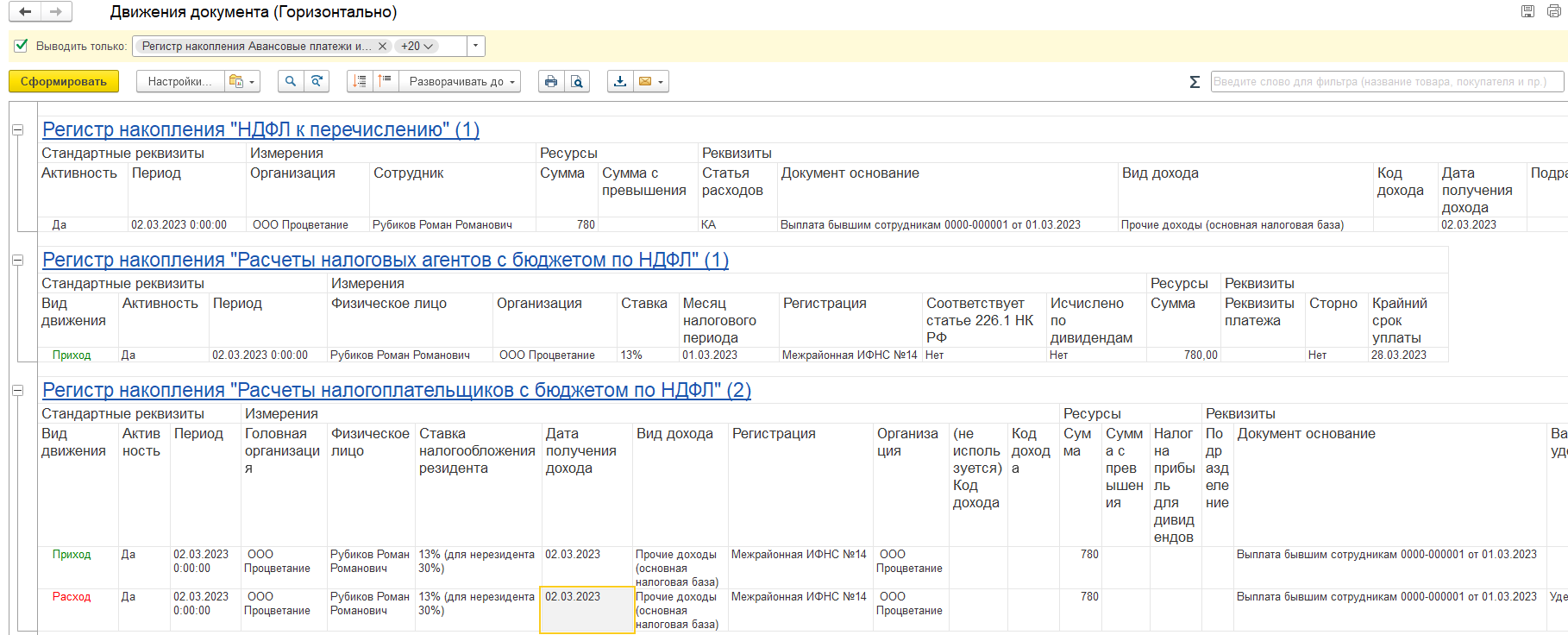

Записи нужно внести по следующим регистрам накопления:

— Расчеты налогоплательщиков с бюджетом по НДФЛ

— Расчеты налоговых агентов с бюджетом по НДФЛ

— НДФЛ перечисленный.

Для того чтобы получить данные для заполнения документа Перенос данных можно открыть документ Выплаты бывшим сотрудникам и по кнопке ЕЩЕ открыт Движения документа.

Таким образом, в документе Перенос данных нужно заполнить строки с минусом по регистрам с неверной ИФНС и добавить аналогичные строки и суммы с плюсом по правильной ИФНС.

Добрый день!

Вид выплаты, в данном случае, это премия за ранее отработанный период, который нужно отразить по прежнему месту работы (территории).

Добрый день!

В таком случае, если выплачивается премия бывшему сотруднику за ранее отработанный период для переноса дохода и НДФЛ с одной ИФНС на другую можно воспользоваться документом Перенос данных (Администрирование — Переносы данных).

Добрый день!

Скорректировать данные по бух. учету тоже нужно документом Перенос данных? Это должно попасть в документ Отражение зарплаты в бухучете или нет, чтобы отразить данные в программе 1С бухгалтерия? Нужно ли создавать новые документ Отражение удержанного НДФЛ в бухучете (текущей датой за период август и период сентябрь)?

Здравствуйте!

В вашем случае можно создать новое Отражение удержанного НДФЛ в бухучете и проверить правильность заполнения в разрезе ИФНС (за август и сентябрь).

Документ Отражение удержанного НДФЛ в бухучете необходимо передать в бухгалтерскую программу. После синхронизации на стороне 1С:Бухгалтерия автоматически формируется документ Сведения об удержанном НДФЛ (Зарплата и кадры) (документ не формирует проводок и не делает движения по регистрам).

При создании Уведомления обработкой Задачи организации программа суммирует налог по всем проведенным за отчетный месяц документам Сведения об удержанном НДФЛ. Если среди них есть ошибочные – они тоже будут учтены. Чтобы программа не включала в расчет ошибочные Сведения об удержанном НДФЛ, их нужно заранее пометить на удаление или распровести (т.е. в Вашем случае распровести Сведения об удержанном НДФЛ с неправильной разбивкой по ИФНС).

На основании исправленного документа Сведения об удержанном НДФЛ будет заполнен документ Уведомление об исчисленных суммах налогов. После проведения Уведомление об исчисленных суммах налогов формируется проводка Дт 68.01.1 (68.01.2) Кт 68.90 «Единый налоговый счет» в разрезе в разрезе КБК, регистраций в налоговом органе.

При необходимости корректироки исчисленного НДФЛ в разрезе ИФНС можно на стороне Бухгалтерии создать операцию вручную и уменьшить сумму исчисленного НДФЛ по неправильной ИФНС и увеличить сумму исчисленного НДЛ по правильной ИФНС.

Например: Дт сч70 Кт сч 68.01.1 (68.01.2) ИФНС №1 -5000 руб.

Дт сч70 Кт сч 68.01.1 (68.01.2) ИФНС №2 +5000 руб.

О том как провести корректировку ошибочного уведомления подробно можно посмотреть в статье:

Корректировка ошибочного уведомления по НДФЛ и взносам

Спасибо!