Работодатель оплачивает работникам обеды. На какую дату признавать доход, рассказал Минфин в Письме от 14.09.2021 N 03-04-05/74365.

Оплата работодателем стоимости питания сотрудников считается доходом, полученным в натуральной форме, с которого необходимо удержать НДФЛ (п. 2 ст. 211 НК РФ). Датой получения этого дохода будет день оплаты за питание персонала.

От себя добавим, что налогооблагаемой база в этом случае — стоимость оплаченного питания. Определять ее нужно персонифицированно.

Стоимость питания в ЗУП 3.1 можно отражать как натуральный доход, настроив начисление по аналогии со сверхнормативным полевым довольствием — Полевое довольствие в пределах и сверх норм – как настроить и зарегистрировать в ЗУП 3.

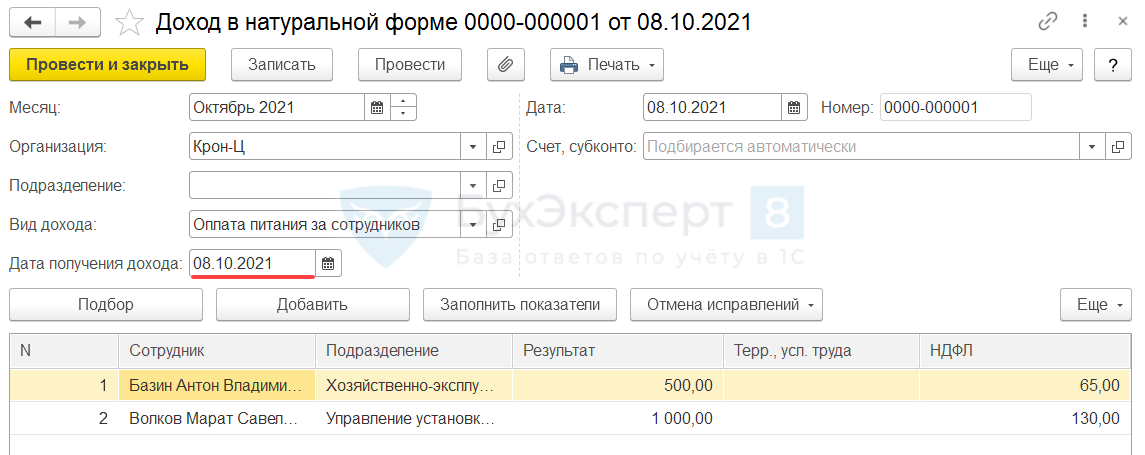

При отражении сумм оплаты питания документом Доход в натуральной форме (Зарплата – Натуральные доходы) важно правильно заполнить Дату получения дохода – указать день фактической оплаты питания.

Именно об этой дате говорит нам Минфин в письме. Она влияет на заполнение Раздела 2 отчета 6-НДФЛ, а также на заполнение Регистра налогового учета по НДФЛ (Налоги и взносы – Отчеты по налогам и взносам).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете