В ЗУП 3.1 имеется проблема, если при расчете аванса начислены доходы с разными кодами по НДФЛ и по итогам месяца доходы по одному из кодов уменьшаются. В этом случае сумма дохода и налога в учете НДФЛ не стыкуются между собой. Также перестают совпадать учет по НДФЛ и БУ.

Такое поведение пока не признано разработчиками как ошибка. Проблема возникает, если в аванс сотруднику начисляются доходы с разными кодами и по итогам месяца одно начисление получается меньше, чем при расчете аванса, а второе – больше.

В этом случае в учете НДФЛ образуются расхождения. Уменьшение суммы дохода по одному из кодов дохода по-разному отражается на учете доходов и расчете налога:

- Доходы НЕ учитывают уменьшение дохода.

- Налог с зарплаты рассчитан так, как будто доходы были уменьшены. В результате не выполняется правило Доход * Ставка = Налог. Доначисление НДФЛ происходит только в следующем месяце.

- Итоговая сумма зарплаты за месяц в БУ и учете НДФЛ расходится.

Ранее мы рассматривали ситуацию, когда зарплата по итогам месяца в целом оказалась меньше аванса – Ошибка в ЗУП 3.1 если зарплата за месяц меньше аванса. Эта ситуация похожа, но проявляется она немного по-другому:

- Суммы в учете НДФЛ также отличаются от БУ, как и в нашей ситуации.

- Но между собой доход и налог стыкуются, правило Доход * Ставка = Налог выполняется, доначисления НДФЛ в следующих месяцах не происходит.

На текущий момент нет разъяснений как правильно отражать такую ситуацию в учете НДФЛ, учитывать уменьшение дохода или нет. Можно выделить 2 противоположных позиции.

Позиция 1. Не уменьшать в учете НДФЛ доход и налог с него – при этом в программе налог автоматически доначисляется следующим месяцем. Но в этом случае учет по НДФЛ будет расходиться с БУ. При этом расхождение будет заметно не только в разрезе месяцев, но и по итоговым суммам.

Если придерживаетесь такой позиции, то нужно добиться, чтобы и расчет налога сразу это учитывал. Потребуется скорректировать расчет НДФЛ с зарплаты – вручную увеличить сумму НДФЛ в документе Начисление зарплаты и взносов.

Позиция 2. Уменьшать в учете НДФЛ доход и налог с него – это привычный нам порядок отражения в учете, аналогичен сторнированию. Если доход пересчитывается в меньшую сторону, то сторнирование выполняется на исходную дату выплаты дохода. В нашем случае – на дату выплаты аванса. В такой ситуации учет по НДФЛ «разойдется» с БУ только в разрезе месяцев – это нормальная ситуация с 2023 года. Но в целом сумма зарплаты и налога с нее будет равна в БУ и в учете по НДФЛ.

Получите понятные самоучители 2026 по 1С бесплатно:

По нашему мнению, позиция 2 более обоснованна. При выплате зарплаты сотруднику мы учитываем уменьшение дохода, поэтому логично этот доход уменьшить и в учете по НДФЛ. Но в программе такой алгоритм не автоматизирован. Чтобы добиться уменьшения дохода в учете НДФЛ, потребуется скорректировать Начисление за первую половину месяца вручную:

- Уменьшить сумму дохода, который по итогам месяца оказался меньше.

- Увеличить оплату по другому коду дохода на сумму разницы.

Итоговая сумма дохода и НДФЛ с аванса останутся прежними, но при расчете зарплаты ошибка больше не будет проявляться. Смоделируем этот вариант исправления на примере.

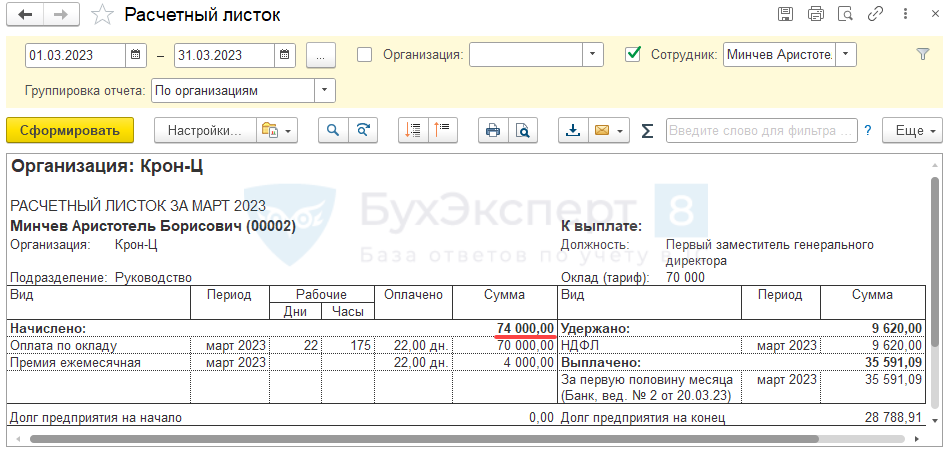

Сотруднику Минчеву А.Б. установлено два плановых начисления:

- Оплата по окладу, код дохода 2000.

- Премия ежемесячная, код дохода 2002.

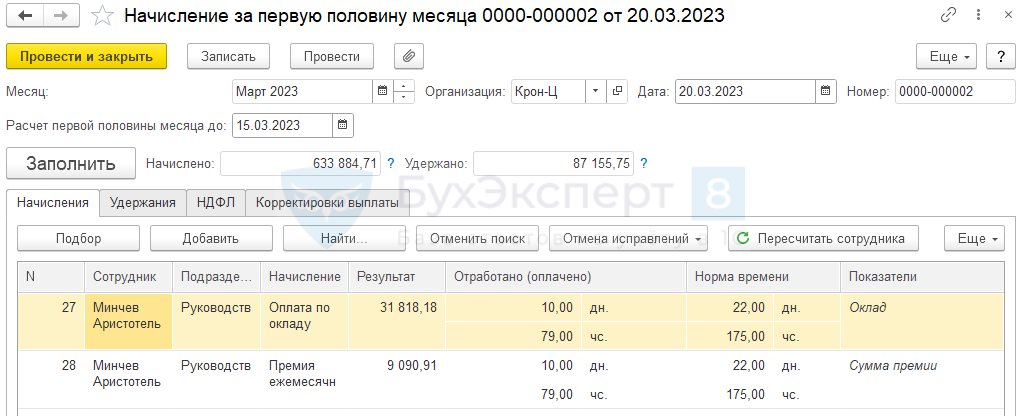

Оба начисления рассчитываются при начислении аванса. При расчете аванса за март Минчеву А.Б. начислено:

- Оплата по окладу – 31 818,18 руб.

- Премия ежемесячная – 9 090,91 руб.

Итого доход при расчете аванса 40 909,09 руб., НДФЛ – 5 318 руб.

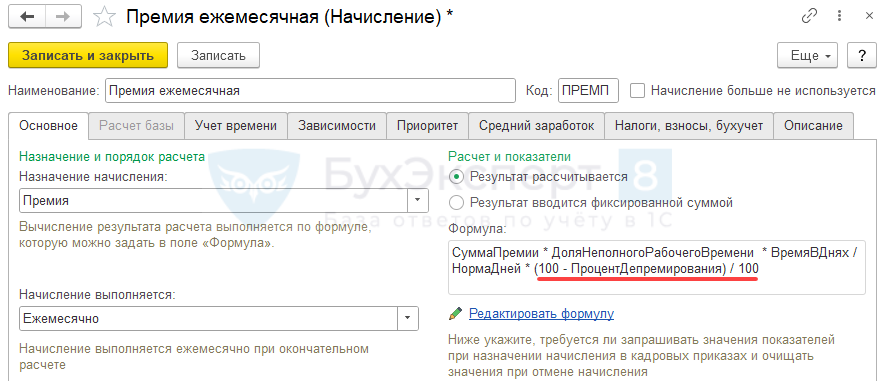

Однако в формуле премии предусмотрена возможность депремирования сотрудника по итогам месяца.

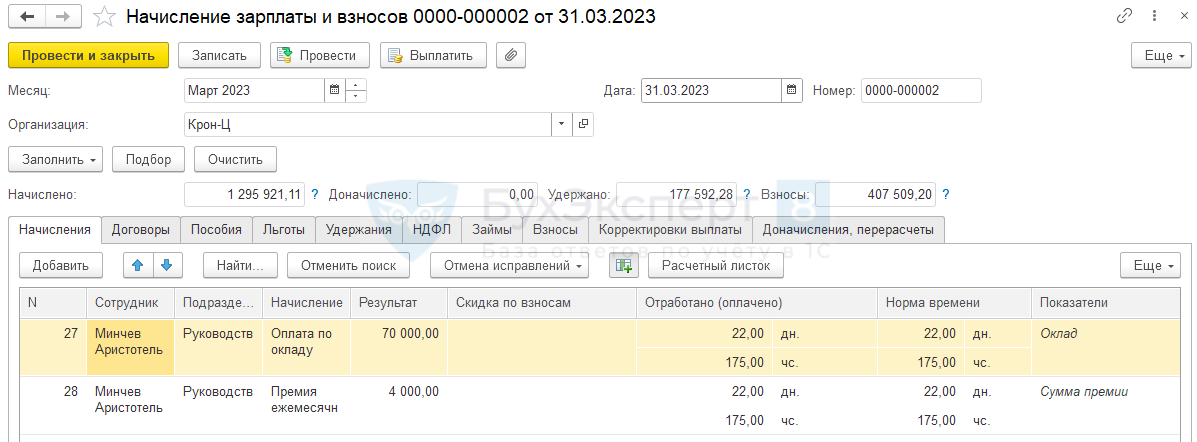

По итогам марта сотрудника решено депремировать в размере 80%. Итоговая сумма премии за месяц составила 4 000 руб., оплата по окладу за март – 70 000 руб. Итоговая сумма зарплаты за месяц – 74 000 руб.

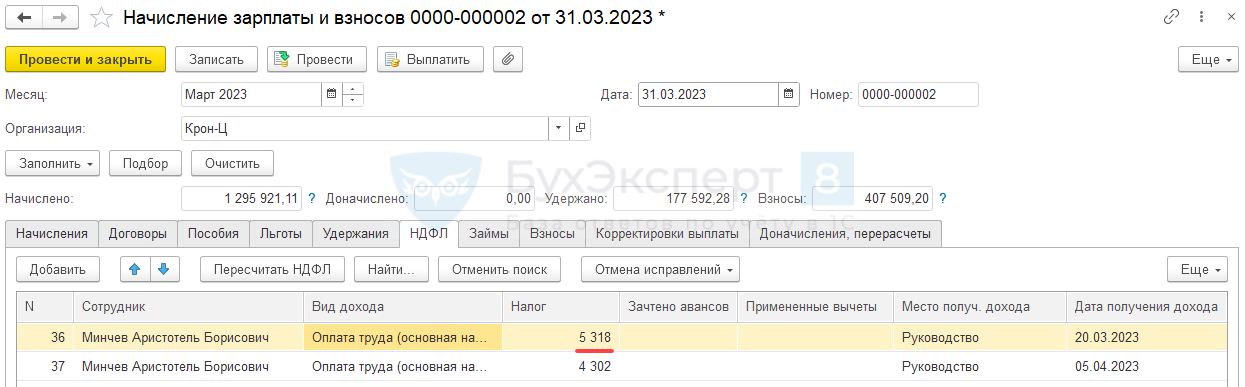

Зарплата за март выплачивается в апреле, 05.04.2023. Проверим, расчет НДФЛ по Минчеву А.Б. по итогам месяца.

Проверим расчет налога за март «техническим» документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ). Т.к. зарплата за март выплачивается 05.04.2023, создадим документ апрелем 2023. Минчев А.Б. попадает в документ, по сотруднику доначисляется 662 руб. налога.

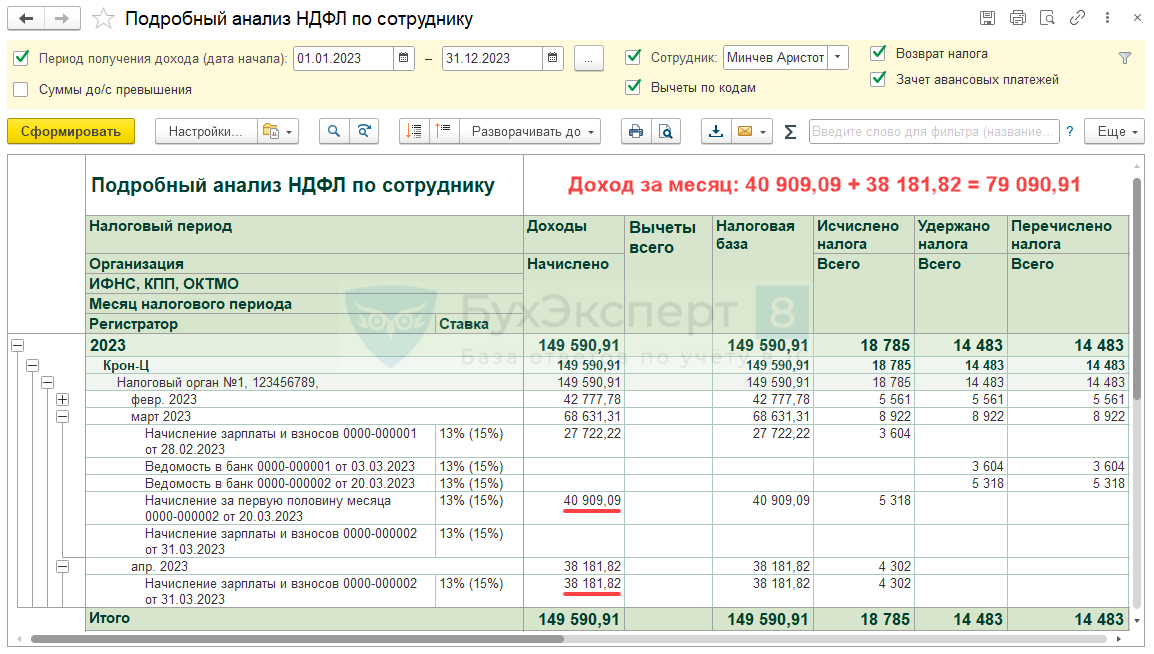

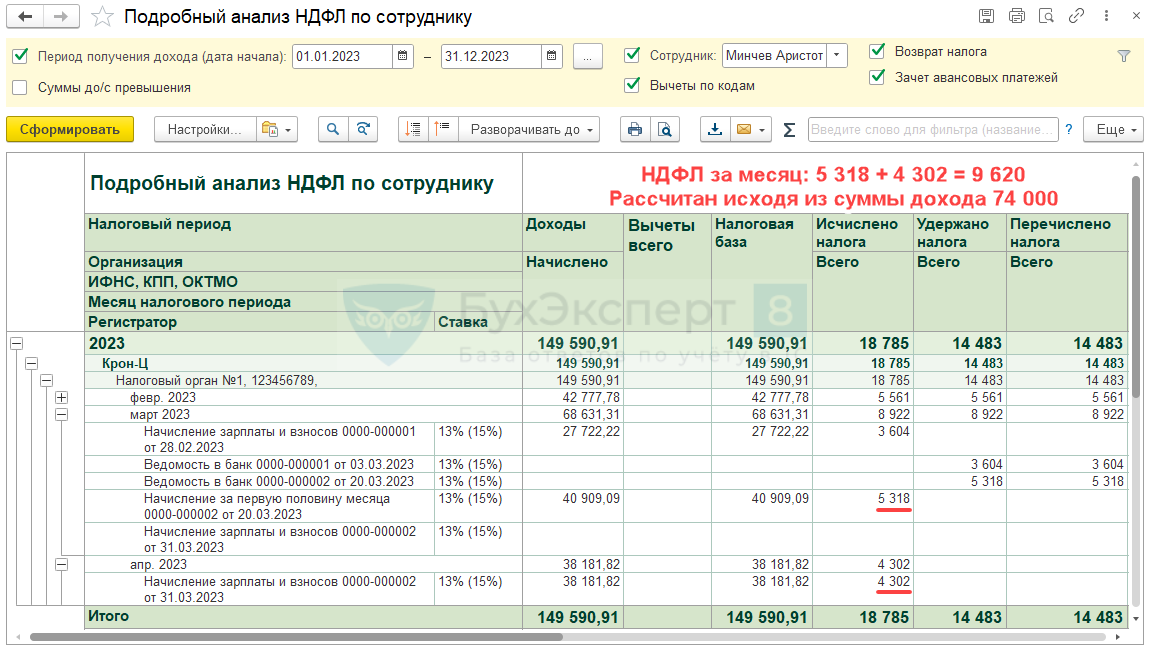

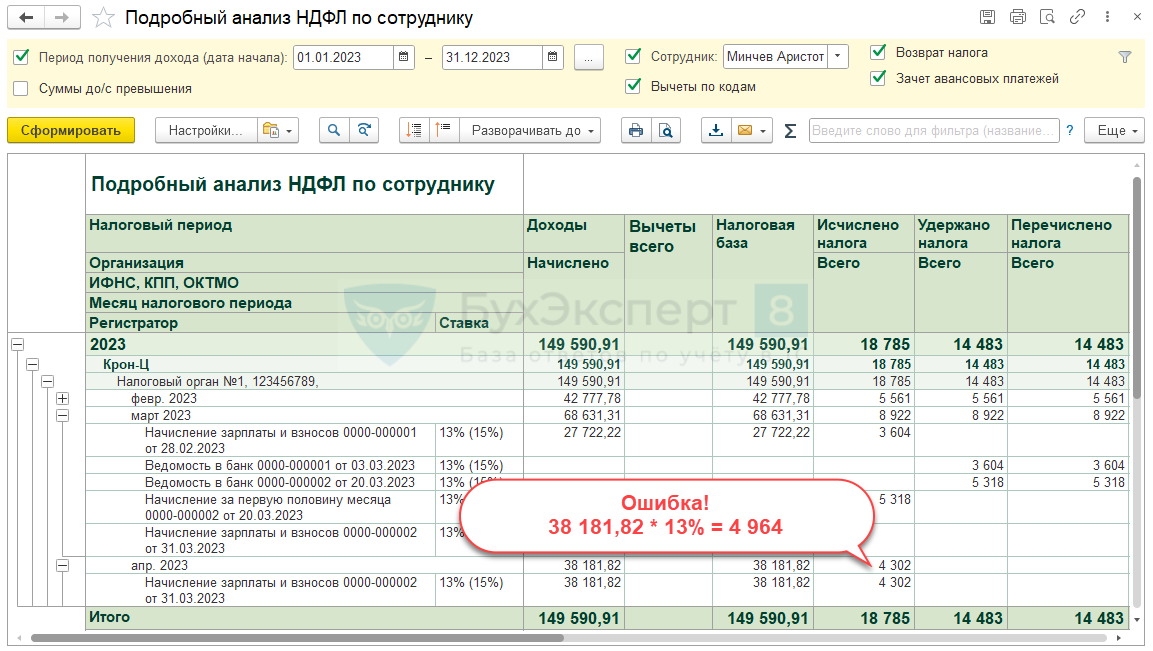

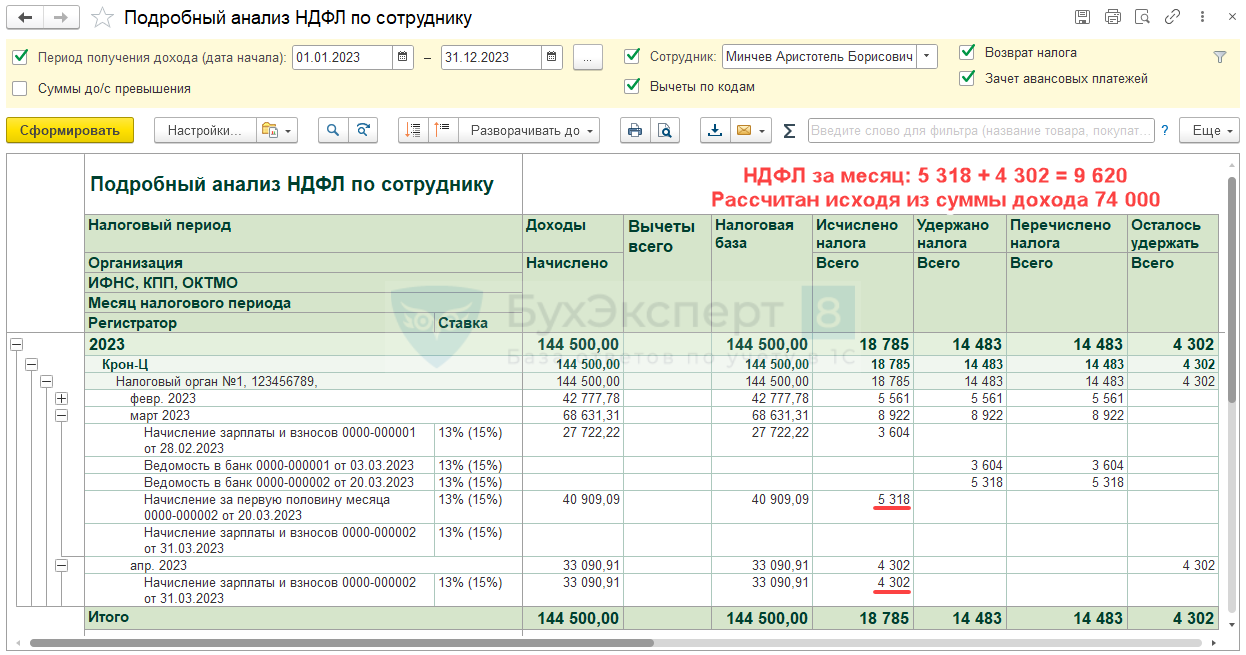

Чтобы разобраться в проблеме, сформируем Подробный анализ НДФЛ по сотруднику за 2023 год. В отчете доход по зарплате за вторую половину марта не стыкуется с исчиленным налогом. Если просчитать сумму НДФЛ по формуле Доход * Ставка = Налог, результат будет отличаться от данных отчета.

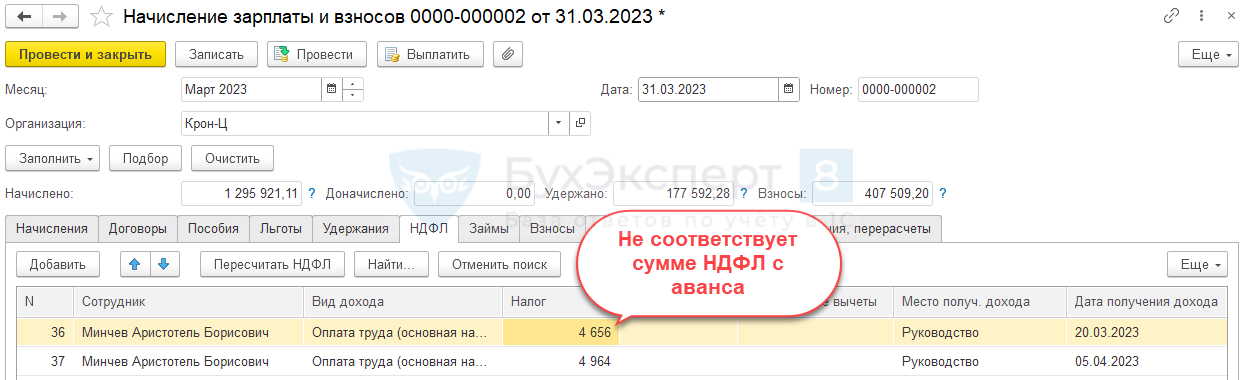

В Начислении зарплаты и взносов тоже есть ошибка - сумма налога неверно распределилась между датами получения доходов. Сумма налога с аванса (4 656 руб.) не соответствует расчету за первую половину месяца (5 318 руб.).

Причина проблемы в том, что общая сумма дохода за месяц оказалась больше начисленного аванса, но в разрезе кодов доходов есть пересортица: доход по коду 2002 (премия) за месяц меньше чем при расчете аванса, а доход по коду 2000 (оклад) – больше. В такой ситуации доход и налог с него в учете НДФЛ регистрируются по-разному:

- Разница, на которую была уменьшена премия за месяц по сравнению с авансом, не отражается в учете НДФЛ. Сумма премии остается в размере, начисленном в аванс – 9 090,91 руб. Сумма оклада по итогам месяца составляет 70 000 руб. Общая сума дохода с мартовской зарплаты в учете НДФЛ – 79 090,91 руб.

- Налог за месяц рассчитывается так, как будто уменьшение премии было учтено – для расчета НДФЛ берется доход в размере 74 000 руб. Расчет налога за месяц: 74 000 * 13% = 9 620 руб.

При этом в части доходов учет по НДФЛ начинает расходиться с БУ и учетом взаиморасчетов. Доход сотрудника по расчетному листку за март составляет 74 000 руб., в то время, как в учете НДФЛ зафиксирован доход 79 090,91 руб.

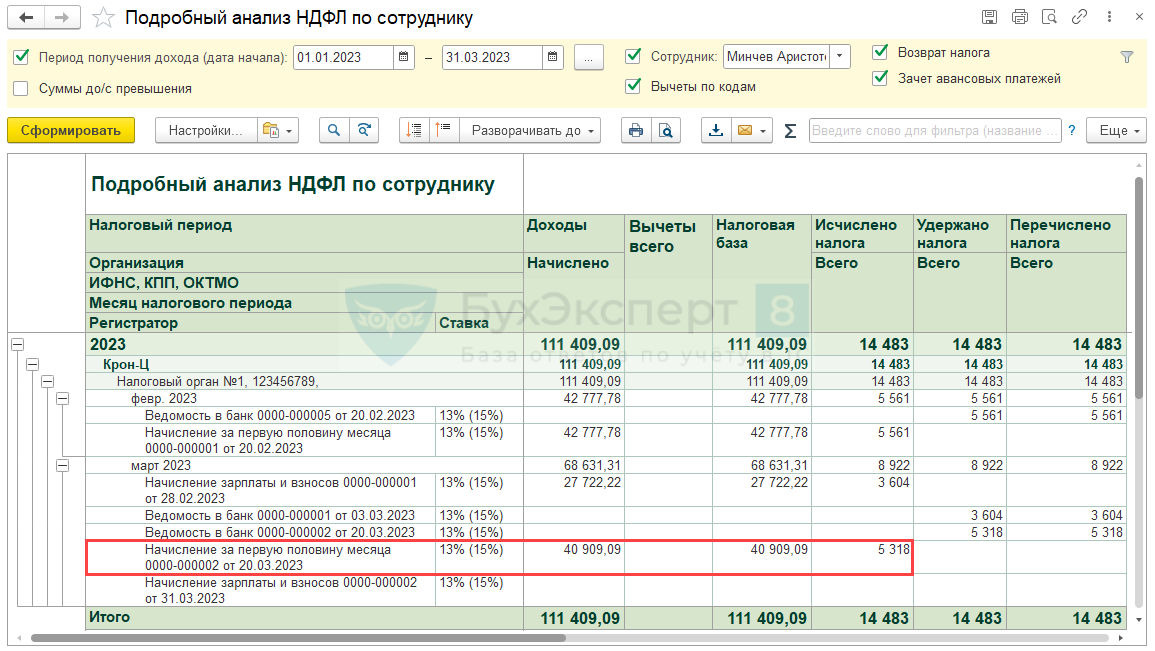

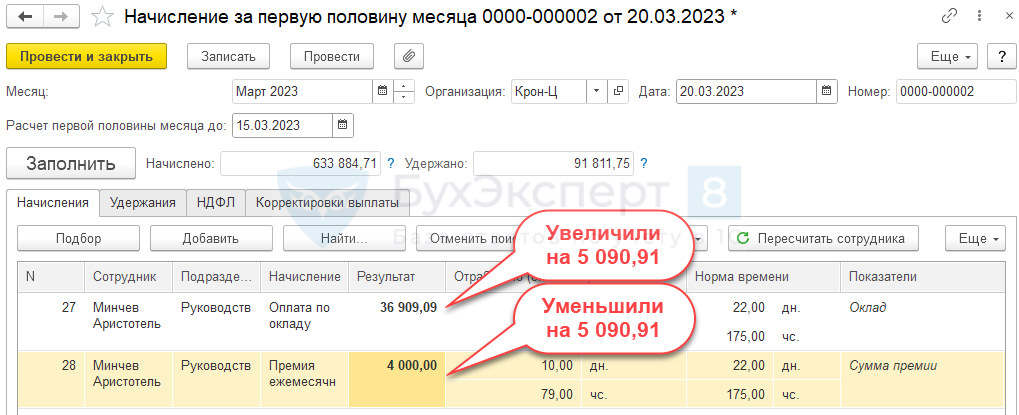

Исправим ошибку согласно Позиции 2, когда решено отразить уменьшение премии в учете НДФЛ. Для этого в документе Начисление за первую половину месяца перебросим по Минчеву А.Б. сумму, на которую уменьшилась премия, на строку с окладом:

- Уменьшим ежемесячную премию до значения, которое получим по итогам месяца – 4 000 руб. Сумма разницы получилась 9 090,91 – 4 000 = 5 090,91 руб.

- Оплату по окладу увеличим на разницу 5 090,91 руб. Оплата по окладу в документе составит 31 818,18 + 5 090,91 = 36 909,09 руб.

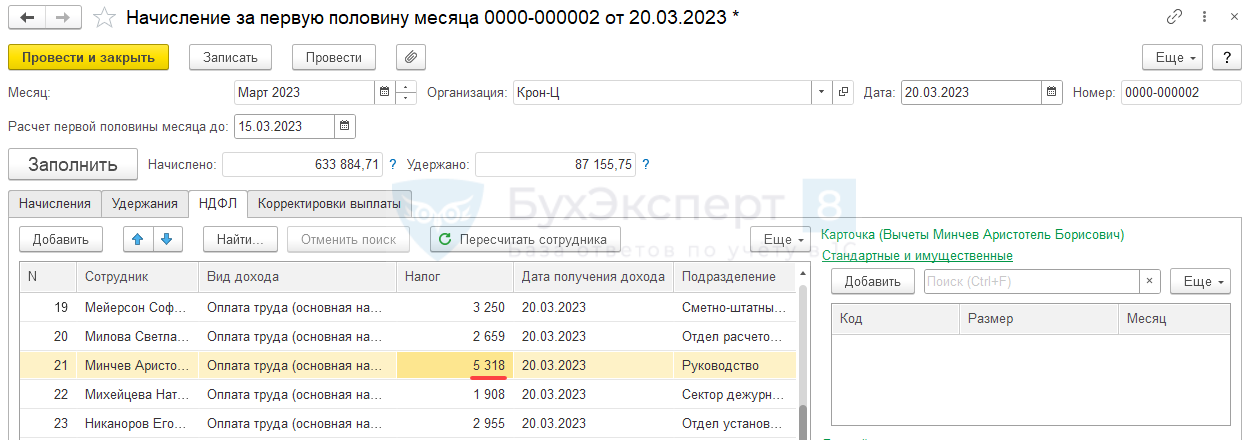

Проверим, что сумма налога с аванса не изменилась – 5 318 руб.

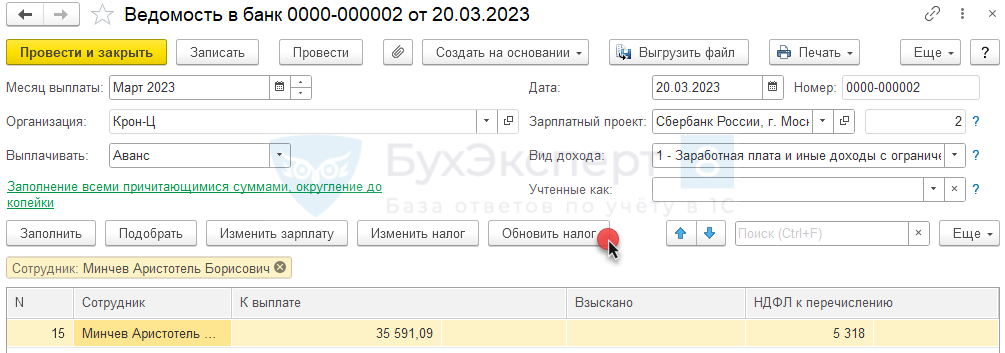

Если для начислений установлены разные категории дохода, то общая сумму НДФЛ с аванса не изменится, но по-другому распределится между категориями доходов. Тогда потребуется дополнительно обновить налог по сотруднику в Ведомости на аванс.

Пересчитаем сотрудника в Начислении зарплаты и взносов, чтобы налог перераспределился по датам получения доходов.

Сумма НДФЛ с аванса определится верно, в размере 5 318 руб.

В результате сумма дохода по мартовской зарплате в учете НДФЛ соответствует БУ – 74 000 руб.

НДФЛ за месяц также рассчитан верно: 74 000 * 13% = 9 620 руб.

При попытке заполнить «технический» Перерасчет НДФЛ апрелем, сотрудник уже не будет попадать в документ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете