С 2021 можно упростить учет ОС, стоимость которых несущественна для бухгалтерской отчетности – принцип рациональности (п. 7.4. ПБУ 1/2008).

Затраты на приобретение, создание несущественных активов признаются расходами периода, в котором они понесены (п. 5 ФСБУ 6/2020):

- Дт 20, 25, 26, 44 Кт 60.

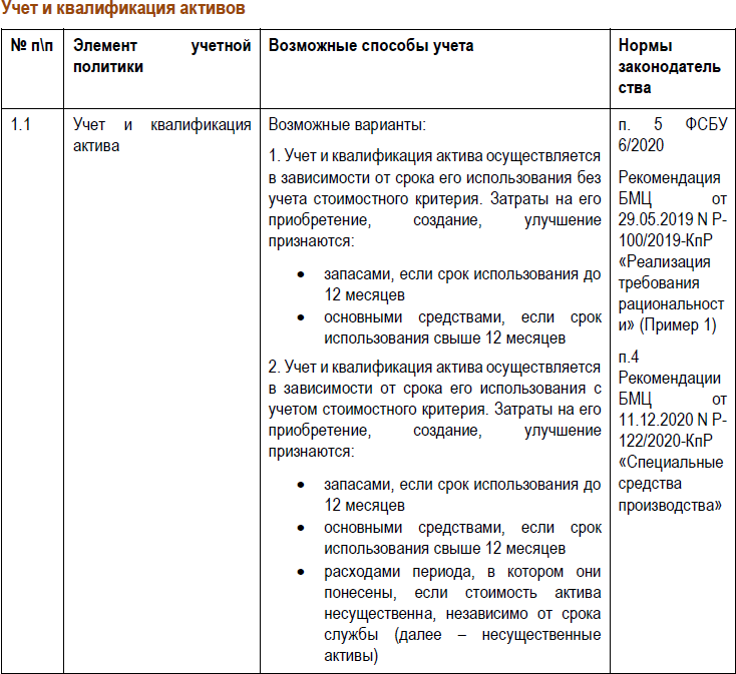

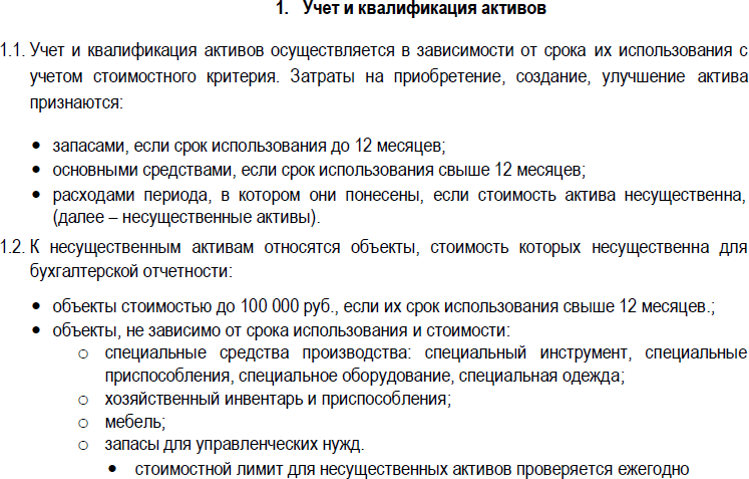

Выделение в учете несущественных активов нужно закрепить в учетной политике по БУ и определить:

- критерии объектов для отнесения к несущественным активам (Рекомендации БМЦ «Стоимостной лимит для ОС»);

- способ учета;

- переходные положения для учета остатков несущественных активов на 01.01.2021 (Рекомендации БМЦ Р-122/2020-КпР «Специальные средства производства», Р-100/2019-КпР «Реализация требования рациональности»).

Активы могут быть отнесены к несущественным исходя из величины и характера соответствующей статьи баланса:

- по стоимостному лимиту, ниже которого актив признается несущественным. Лимит должен проверяться ежегодно

и / либо

- по группам объектов, информация о которых является несущественной (мебель, офисная техника, хозинвентарь, специальные средства производства и другие...).

В НУ имущество признается ОС (п. 1 ст. 256 НК РФ):

Получите понятные самоучители 2026 по 1С бесплатно:

- СПИ более 12 мес. и стоимостью более 100 тыс. руб.

Затраты на приобретение объектов до 100 тыс. руб. признаются материальными затратами и относятся на расходы в момент (ст. 254 НК РФ):

- использования в производстве (работ, услуг) сырья, материалов;

- ввода в эксплуатацию спецодежды, инструментов, приспособлений, инвентаря, приборов и других СИЗ.

Расходами в НУ признаются обоснованные и документально подтвержденные затраты (ст. 252 НК РФ).

Разница в учете стоимости активов в:

- БУ – сразу в расходы в момент приобретения;

- НУ – в расходы в периоде их использования (ввода в эксплуатацию).

Автоматизировано в 1С начиная с релиза 3.0.91.23.

27 апреля организацией приобретены и отправлены на основной склад:

- Комбинезон мужской YouDo стоимостью 3 600 руб. (в т. ч. НДС 20%) для отдела Дизайна и ремонта;

- Ноутбук Lenovo стоимостью 102 тыс. руб. (в т. ч. НДС 20%) для АУП.

Теперь бухгалтеру нужно сразу знать для каких целей приобретен тот или иной актив!

18 мая с основного склада выдана спецодежда и техника:

- маляру-штукатуру отдела Дизайна и ремонта Котелкову И.И. – Комбинезон мужской YouDo (1 шт.) сроком использования 24 мес.

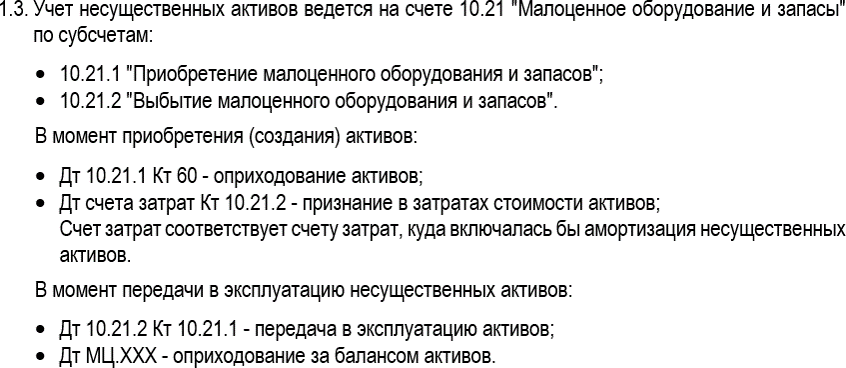

Согласно учетной политике по БУ объекты стоимостью до 100 тыс. руб. сроком использования свыше 12 мес., а также спецодежда, вне зависимости от срока использования, относятся к несущественным активам. Затраты на их приобретение признаются расходами периода, в котором они понесены.

В составе материальных расходов учитываются затраты на приобретение СИЗ, специнструментов и других приспособлений стоимостью не более 100 тыс. руб. (пп. 3 п. 1 ст. 254 НК РФ). Способ учета при вводе в эксплуатацию закрепите в УП по НУ:

- стоимость включается в состав расходов по выбранному способу (например, линейному способу или пропорционально объему выпущенной продукции (работ, услуг));

- стоимость включается в состав расходов полностью в момент передачи в эксплуатацию.

Если спецодежда, спецоснастка в БУ признается несущественным активом, учет которого ведется на счетах 10.21.1 и 10.21.2, то при вводе в эксплуатацию в НУ может использоваться лишь один способ:

- стоимость включается в состав расходов полностью в момент передачи в эксплуатацию.

Рекомендация

Обратить внимание на УП по НУ в части спецодежды и спецоснастки. В случае необходимости поменять способ учета с 2021.

Если организация продолжает применять ПБУ 6/01, можно ли в учетной политике по БУ на 2021 установить другой лимит для ОС – более 40 тыс. руб.?

Да, можно. П. 7.4. ПБУ 1/2008 исходя из требований рациональности позволяет организации не применять п. 5 ПБУ 6/01 и ввести иной критерий для ОС.

Можем ли в УП на 2021 установить лимит 100 тыс. руб. для отнесения объектов к ОС? Мы сможем сблизить тогда бухгалтерский и налоговый учет.

Да, можно. Но смысл для определения лимита ОС состоит не в сближении БУ и НУ.

БМЦ готовит Рекомендации «Стоимостной лимит для ОС». В них указано, что лимит может выражаться:

- в денежной сумме

либо

- в процентах от денежной величины соответствующих показателей.

При этом размер лимита в денежной сумме должен определяться обязательно исходя из ее соотношения с релевантными показателями бухотчетности.

Если мы установим стоимостной лимит 100 тыс. руб. для признания несущественных активов в БУ, то кто может придраться к нему. Может ли ИФНС сказать что это много или мало?

Порог существенности при классификации активов – это элемент учетной политики по БУ. Такой вопрос могут задать аудиторы при проверке или заинтересованные пользователи бух отчетности. ИФНС по существенности предъявить ничего не может, т.к. контролирует правильность расчета налогов по данным налогового учета, а не бухучет.

Для доступа к разделу авторизируйтесь на сайте.См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете