С 1 января 2022 поменялись правила возврата и зачета переплаты по налогам и взносам. Расскажем, как зачесть или вернуть деньги, излишне уплаченные в бюджет, и покажем образцы заявлений на возврат (зачет), заполненные в программе 1С.

Содержание

- Нормативное регулирование

- Что изменилось в возврате (зачете) налогов

- Как возникает переплата

- Как узнать о переплате

- Что делать с переплатой

- Сроки для обращения за возвратом (зачетом) переплаты

- Переплата при подаче уточненной декларации

- Этапы возврата или зачета переплаты

- Переплата взносов на травматизм в ФСС

- Возмещение расходов на пособия из ФСС в 2022 году

- Заявление о возврате налогов и взносов в 1С

- Заявление о зачете налогов и взносов в 1С

Нормативное регулирование

Что изменилось в возврате (зачете) налогов

До 2022 года разрешалось зачитывать переплату по налогам только в счет налогов, а переплату по взносам — в счет взносов, уплачиваемых в бюджет того же фонда, где возникла переплата.

С 2022 года переплату по налогам можно зачитывать не только на налоги, но и в счет страховых взносов (п. 1 ст. 78 НК РФ). Тоже самое с переплатой по взносам — ее можно зачесть как в счет уплаты взносов, так и налогов.

Итак, направить переплату можно:

- на недоимки по другим налогам, взносам, сборам;

- на предстоящие платежи по налогам, сборам, взносам;

- на штрафы, пени.

Переплата в счет предстоящих платежей зачитывается по заявлению налогоплательщика (кроме случая переплаты по тому же налогу — см. Постановление АС Московского округа от 23.03.2022 N Ф05-35602/2021 по делу N А40-137187/2020). Погасить недоимку налоговики могут и самостоятельно (п. 5, п. 14 ст. 78 НК РФ). Однако если ИФНС утратила право на принудительное взыскание недоимки, она зачесть ее не сможет (Определение КС от 08.02.2007 N 381-О-П, п. 32 Постановления Пленума ВАС от 30.07.2013 N 57).

Как и раньше, вернуть на расчетный счет можно только ту часть переплаты, которая осталась после погашения всех долгов перед бюджетом и фондами. Возврат осуществляется только по заявлению налогоплательщика.

Как возникает переплата

Переплата образуется, если в бюджет уплачена сумма налога (или другого бюджетного платежа) большая, чем нужно по законодательным нормам. Причинами возникновения переплаты могут быть:

Получите понятные самоучители 2024 по 1С бесплатно:

- неправильный расчет налогов, взносов, сборов;

- ошибки при заполнении платежек и деклараций;

- изменения в НК РФ, действие которых распространяется на прошлые периоды;

- сумма налога к уменьшению по итогам налогового периода;

- переход на другой режим налогообложения;

- задвоение списания по требованиям ИФНС и др.

«Виновником» возникновения переплаты может быть как плательщик (излишняя уплата), так и налоговый орган (излишнее взыскание). Во втором случае одновременно с возвратом переплаты налоговики обязаны выплатить проценты. Они начисляются со дня после излишнего взыскания по день возврата суммы на расчетный счет организации (абз. 1, 2 п. 5 ст. 79 НК РФ).

Не считается переплатой:

- самостоятельно уплаченная недоимка, признанная безнадежной к взысканию (п. 10 Постановления Пленума ВАС от 30.07.2013 N 57);

- налог и пени по нему, взысканные ФССП до вынесения судом решения об утрате права на взыскание (Письмо ФНС от 22.08.2014 N СА-4-7/16692);

- суммы, перечисленные в бюджет в возмещение ущерба, причиненного уклонением от уплаты налогов (п. 13.1 ст. 78 НК РФ).

Налогоплательщик, у которого возникла переплата, имеет право на ее своевременный зачет или возврат (пп. 5 п. 1 ст. 21 НК РФ). Это его право, а не обязанность (п. 6 ст. 78 НК РФ, Письмо Минфина от 12.04.2018 N 03-02-07/1/24222).

Как узнать о переплате

Обнаружить факт переплаты может сам плательщик (при аудите, инвентаризации) или налоговый инспектор. Если это сделали налоговики, они должны сообщить об излишней уплате в течение 10 рабочих дней со дня ее обнаружения (п. 3, 14 ст. 78 НК РФ).

А еще переплату можно выявить во время совместной сверки расчетов или увидеть в справке КНД 1160081.

Что делать с переплатой

Обнаружив переплату, можно (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть ее на расчетный счет;

- зачесть в счет предстоящих платежей;

- погасить недоимки по другим платежам;

- заплатить пени, штрафы.

Зачет можно делать между налогами и взносами разных видов. Например, переплату по региональному налогу зачесть в счет федеральных, региональных и местных платежей (п. 1 ст. 78 НК РФ). Какие налоги к каким бюджетам относятся, закреплено в ст. 13-15 НК РФ.

По НДФЛ действует особый порядок зачета. Если переплата возникла из-за того, что в бюджет перечислена сумма НДФЛ большая, чем удержана, ее можно зачесть в счет (п. 1 ст. 78 НК РФ):

- недоимки по налогам, сборам, взносам;

- будущих платежей по другим налогам, сборам, взносам;

- долга по пени, а налоговым штрафам.

А вот зачесть излишне уплаченный НДФЛ в счет предстоящих платежей по НДФЛ не получится, поскольку уплата НДФЛ должна осуществляется из средств физлица, а не налоговых агентов (п. 1, 14 ст. 78 НК РФ, п. 9 ст. 226 НК РФ, Письма УФНС по г. Москве от 27.10.2020 N 19-19/164537@, ФНС от 06.02.2017 N ГД-4-8/2085@).

Если же причиной переплаты стало излишнее удержание НДФЛ у работника, эту сумму нужно ему вернуть.

Сроки для обращения за возвратом (зачетом) переплаты

Заявление о возврате или зачете денежных средств подается не позже 3 лет:

- с даты уплаты соответствующей суммы в бюджет — при излишнем перечислении (п. 7 ст. 78 НК РФ);

- с даты, когда стало известно о взыскании — при излишнем взыскании (п. 3, 9 ст. 79 НК РФ).

Самостоятельный зачет ИФНС делает не более чем за 3 года со дня уплаты суммы (п. 5 ст. 78 НК РФ).

Особые сроки устанавливаются для:

- переплат, образованных при перечислении авансов по налогам — в этом случае срок отсчитывается с даты подачи годовой налоговой декларации (Постановление Президиума ВАС от 28.06.2011 N 17750/10);

- переплат, оставшихся от предыдущего зачета — 3-летний срок подачи заявления о зачете (возврате) исчисляется с даты, когда ИФНС сделала зачет, сформировавший переплату (пп. 4 п. 3, п. 8 ст. 45 НК РФ, п. п. 7, 14 ст. 78 НК РФ, Постановление Президиума ВАС от 10.11.2011 N 8395/11).

В случае пропуска установленных сроков для возврата (зачета) переплату можно попробовать вернуть через суд. Срок исковой давности — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат средств (Письмо Минфина от 15.03.2019 N 03-02-08/16920).

Переплата при подаче уточненной декларации

Если переплата возникла в результате подачи уточненной декларации, то можно вернуть (зачесть) ее после завершения камеральной проверки (п. 2, 5 ст. 6.1 НК РФ, п. 2 ст. 88 НК РФ):

- в общем случае — 3 месяца;

- по НДС — 2 месяца.

Заявление можно направить одновременно с декларацией, но ответ налоговая даст в течение 10 рабочих дней со дня окончания проверки по поданной уточненной декларации, после отражения переплаты в КРСБ.

Этапы возврата или зачета переплаты

Шаг 1. Проведите сверку с ИФНС

Чтобы инициировать сверку расчетов, необходимо подать в ИФНС по месту учета заявление (пп. 11 п. 1 ст. 32 НК РФ). Письмом ФНС 28.10.2020 N АБ-4-19/17644@, но можно составить его в произвольной форме.

При подключенной 1С-Отчетности сверку можно заказать прямо из помощника по уплате налога.

В течение 5 рабочих дней налоговики должны направить акт сверки. Его нужно проверить, подписать и передать в ИФНС.

Шаг 2. Сформируйте заявление о проведении зачета (возврата) переплаты

Формы заявлений о возврате и зачете налогов утверждены Приказом ФНС от 14.02.2017 N ММВ-7-8/182:

- Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) — Приложение N 8 к приказу;

Excel

Excel - Заявление о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) — Приложение N 9.

Excel

Excel

К заявлению приложите (п. 10, 11, 14 ст. 78 НК РФ):

- пояснения, как образовалась переплата;

- подтверждение даты обнаружения переплаты;

- напоминание о начислении % на излишне взысканные суммы;

- первичку (платежки, отчетность, скрины, переписку).

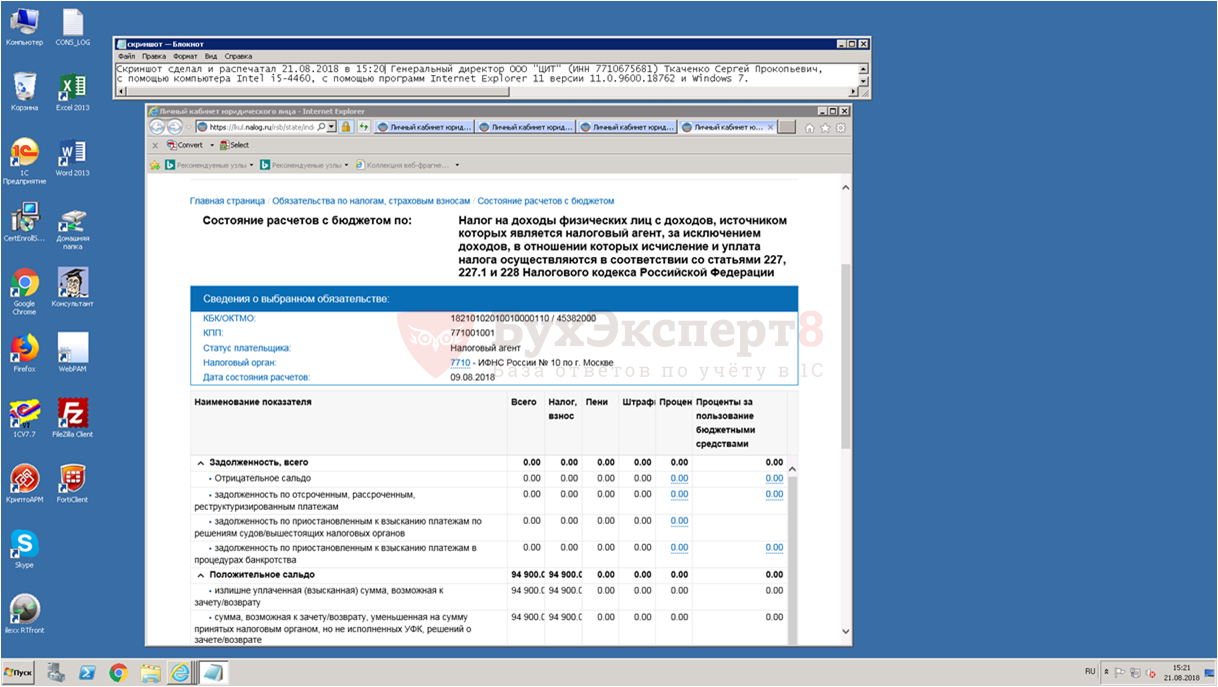

Письмо ФНС РФ от 31.03.2016 N СА-4-7/5589

«…суды принимают «скриншоты» в качестве надлежащих доказательств, если они содержат определенные данные».

«…скриншот — это страницы в сети Интернет (снимок экрана, показывающий то, что видит пользователь на экране монитора), подтверждающие размещение информации, подлежащей раскрытию».

Шаг 3. Передайте заявление в налоговую

Направьте заявление в ИФНС по месту регистрации или по месту нахождения организации любым из способов:

- на бумажном носителе (лично/ценным письмом с описью вложения);

- в электронном виде по ТКС с усиленной ЭП;

- через ЛК на сайте ФНС.

Шаг 4. Ожидайте решения инспекторов

Решение о возврате (зачете) налоговики выносят в течение 10 рабочих дней с даты получения заявления, в такой же срок принимается решение об отказе (п. 6 ст. 6.1 НК РФ, п. 4-6, 8, 14 ст. 78 НК РФ).

Уведомить налогоплательщика о принятом решении инспекторы должны в течение 5 дней с даты принятия решения (п. 6 ст. 6.1 НК РФ, п. 9, 14 ст. 78 НК РФ).

Срок для возврата средств на расчетный счет — 1 месяц с даты получения заявления (п. 6, 14 ст. 78 НК РФ).

Переплата взносов на травматизм в ФСС

Для возврата переплаты по взносам на страхование от НС и ПЗ:

- проведите совместную сверку расчетов с ФСС (п. 4 ст. 26.12 Закона N 125-ФЗ);

- подайте п. 11 ст. 26.12 Закона N 125-ФЗ, п. 1 Приказа ФСС от 17.11.2016 N 457) не позже 3 лет со дня излишней уплаты суммы взносов (п. 13 ст. 26.12 Закона N 125-ФЗ).

Word

Word

Переплату ФСС вернет в течение месяца со дня получения заявления (п. 11 ст. 26.12 Закона N 125-ФЗ).

Возмещение расходов на пособия из ФСС в 2022 году

Если переплата по взносам ВНиМ возникла в результате превышения суммы выплаченных пособий над суммой взносов до перехода на «прямые выплаты», после перехода:

- зачетная система выплаты пособий по ВНиМ, предусмотренная п. 2 ст. 431 НК РФ, не применяется;

- налоговые органы вправе отказать в возврате/зачете переплаты в порядке ст. 78 НК РФ, что подтверждается решениями арбитражных судов.

В такой ситуации следует обратиться за возмещением в территориальный орган ФСС с приложением подтверждающих документов.

Заявление о возврате налогов и взносов в 1С

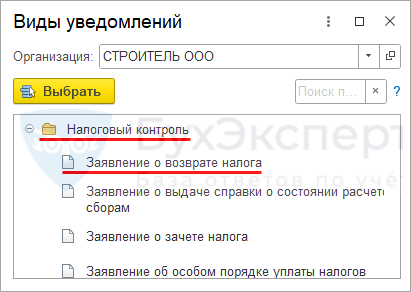

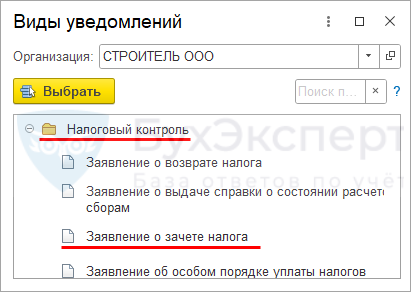

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления — Налоговый контроль (с релиза 3.0.112).

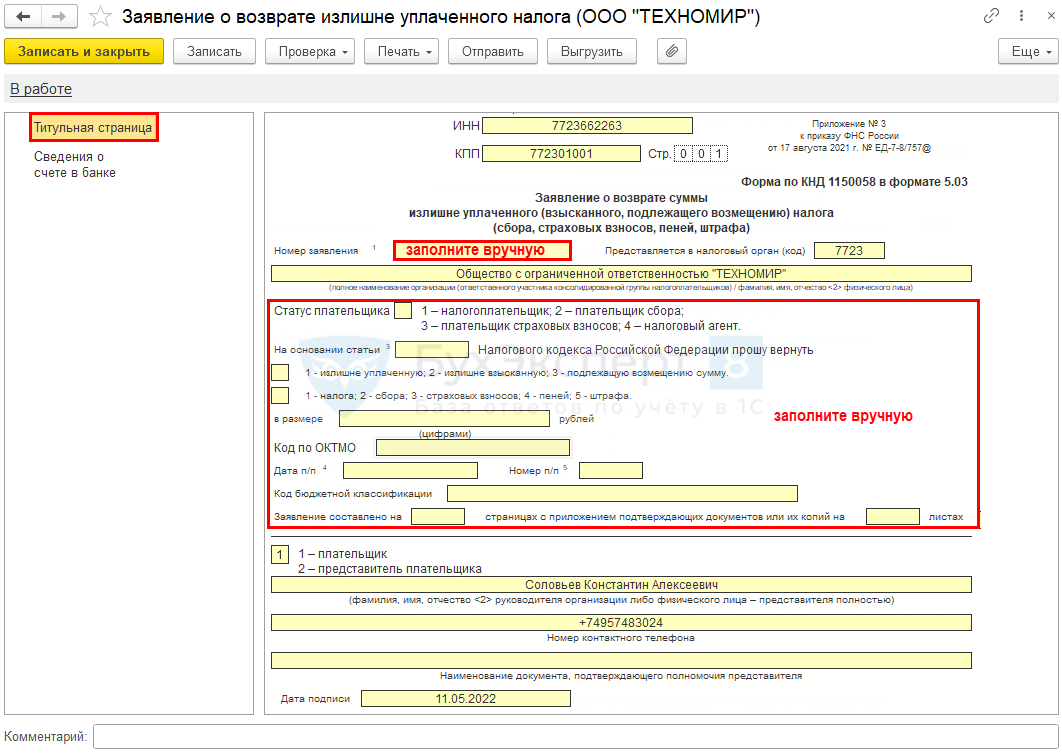

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

- КПП укажите код, присвоенный в налоговом органе, в который подаете заявление (заполняется автоматически);

- Номер заявления — укажите уникальный порядковый номер в текущем году;

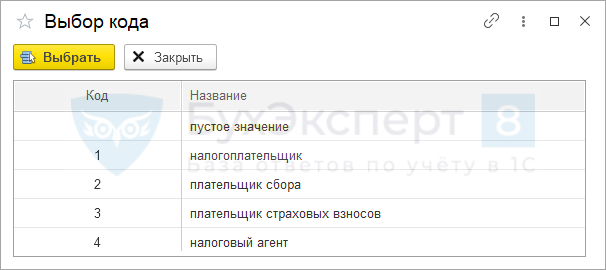

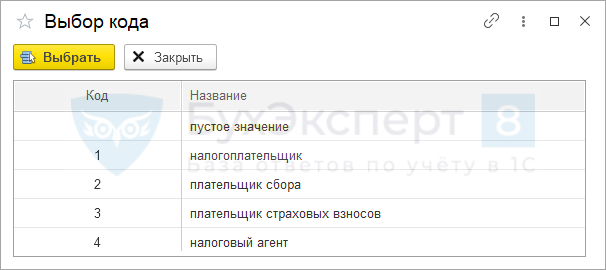

- Статус плательщика — выберите из перечня соответствующую цифру:

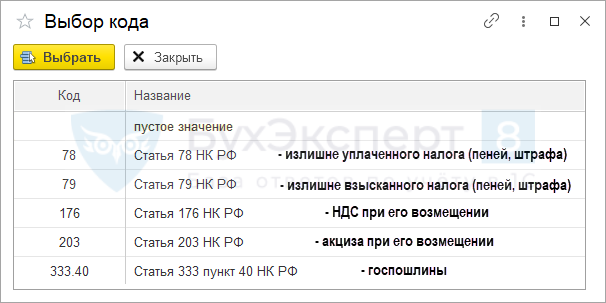

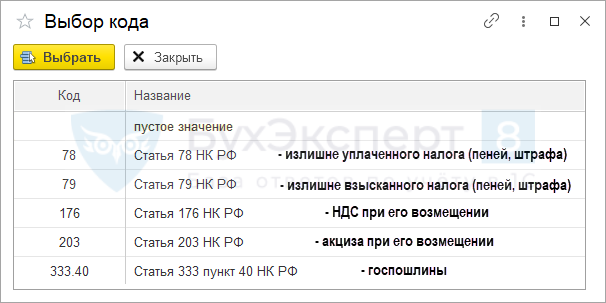

- На основании статьи — выберите из перечня статью НК РФ, на основании которой осуществляется возврат:

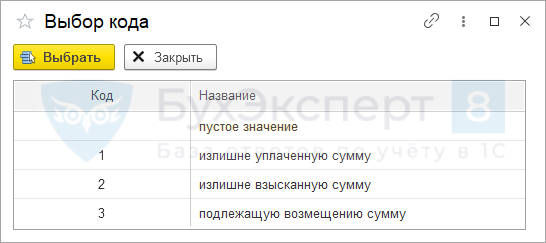

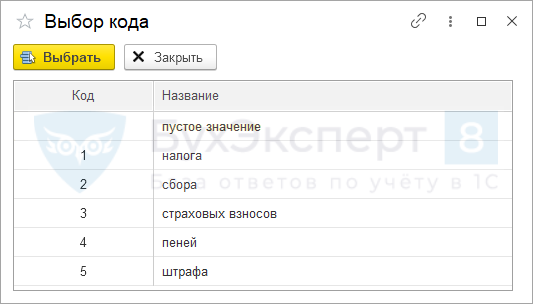

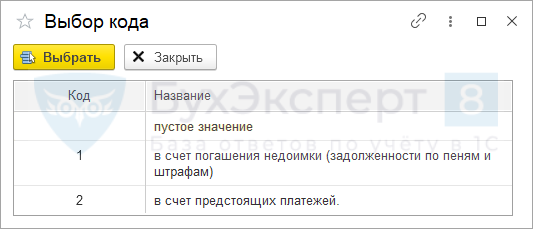

- выберите код причины возврата:

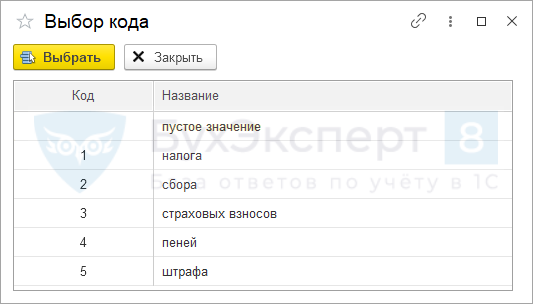

- Вид платежа, по которому возникла переплата:

- в размере — укажите цифрами сумму возврата в рублях;

- Код по ОКТМО — код ОКТМО, по которому был перечислен платеж;

- Дата п/п и Номер п/п — заполняются только при возврате госпошлины;

- Код бюджетной классификации — укажите КБК платежа (заявление подается по каждому КБК отдельно).

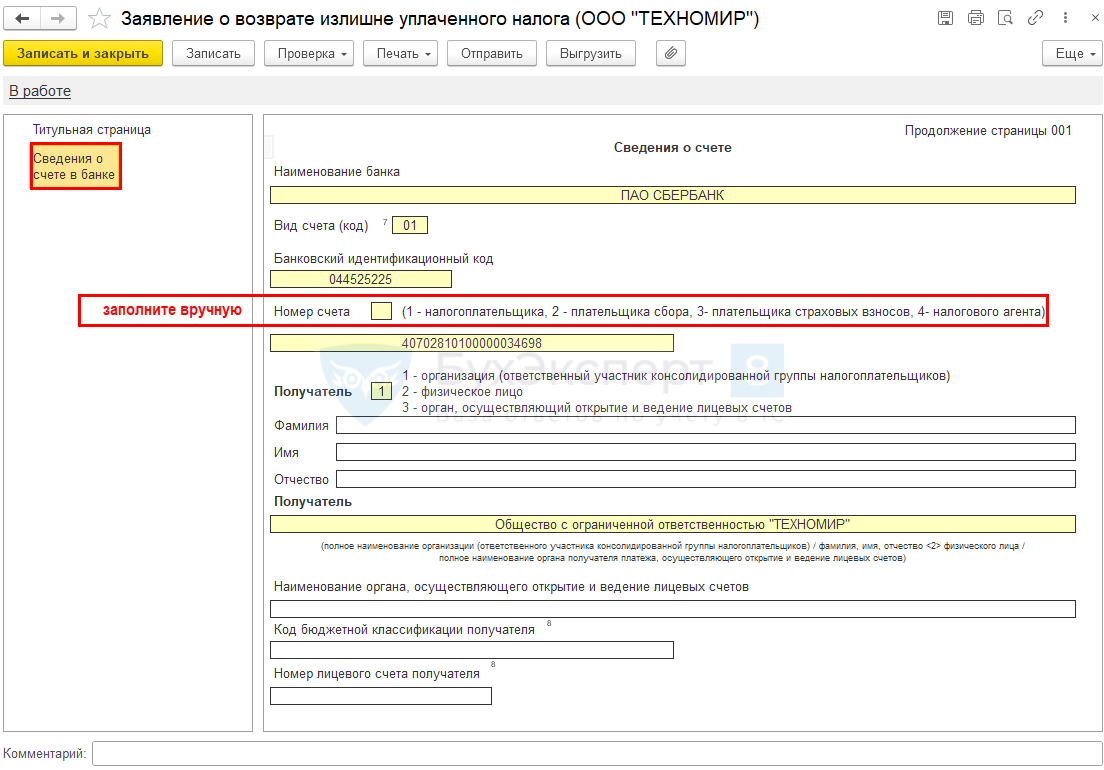

Сведения о счете в банке

- Сведения о счете — приведите реквизиты счета, на который нужно возвращать платеж, и информацию о его получателе (заполняется автоматически основной расчетный счет, при необходимости можно изменить вручную);

- Вид счета (код) — выберите нужное значение (автоматически указывается 1):

- Номер счета — выберите из перечня соответствующую цифру — ту же, что в поле Статус плательщика в платежном поручении на уплату платежа, по которому возвращаете переплату;

- Код бюджетной классификации получателя и Номер лицевого счета получателя заполняют только бюджетники.

Раздел Сведения о физическом лице, не являющемся индивидуальным предпринимателем организации и ИП не заполняют.

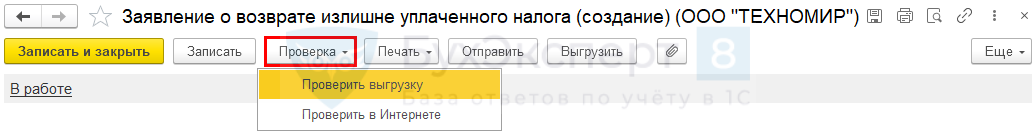

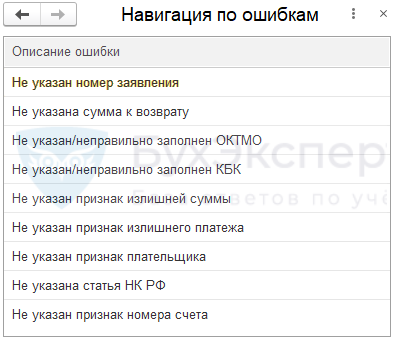

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

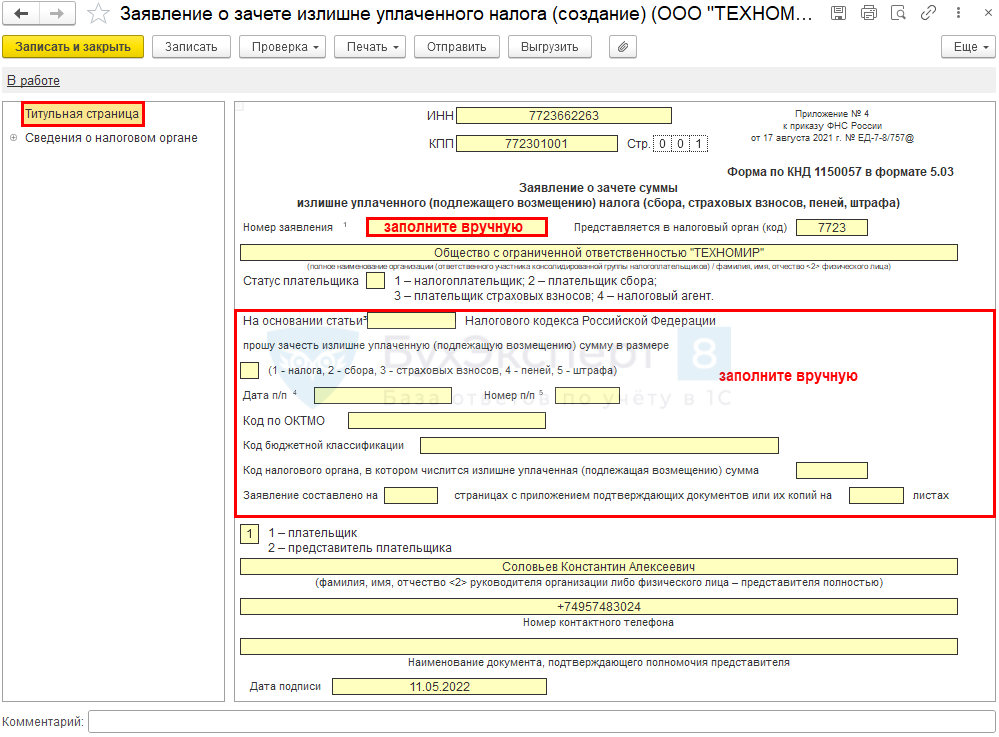

Заявление о зачете налогов и взносов в 1С

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления – Налоговый контроль (с релиза 3.0.112).

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

- КПП укажите код, присвоенный в налоговом органе, в который подаете заявление (заполняется автоматически);

- Номер заявления — укажите уникальный порядковый номер в текущем году;

- Статус плательщика — выберите из перечня соответствующую цифру:

- На сновании статьи — выберите из перечня статью НК РФ, на основании которой осуществляется зачет:

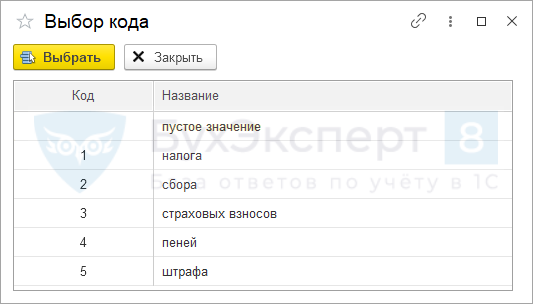

- Вид платежа, по которому возникла переплата:

- Код по ОКТМО — код ОКТМО, по которому был перечислен платеж;

- Дата п/п и Номер п/п — заполняются только при возврате госпошлины;

- Код бюджетной классификации — укажите КБК платежа (заявление подается по каждому КБК отдельно);

- Код налогового органа, в котором числится излишне уплаченная (подлежащая возмещению) сумма — заполните вручную код налоговой, где числится переплата.

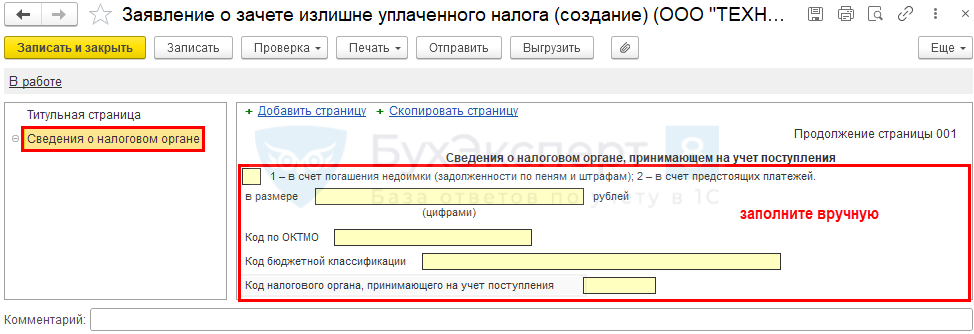

Сведения о налоговом органе

- выберите из перечня, на что направить переплату:

- в размере — укажите цифрами сумму зачета в рублях;

- Код по ОКТМО — приведите код по месту зачисления платежа;

- Код бюджетной классификации — КБК платежа, в уплату которого направляется переплата;

- Код налогового органа — код налогового органа, принимающего на учет поступления.

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

См. также:

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день!

Напишите, пожалуйста, в какой срок после образования переплаты можно отправить заявление на возврат, зачет?

ИФНС ответил, что после 3 месяцев проведения камеральной проверки.

Спасибо за ответ.

Здравствуйте!

Все верно. Если переплата возникла в результате подачи уточненки, то так (п. 2, 5 ст. 6.1, п. 2 ст. 88 НК РФ).

Переплату можно вернуть после ее отражения в КРСБ со стороны ФНС.

Данные попадут в Карточку расчетов с бюджетом после завершения камеральной проверки декларации.

Срок камеральной проверки:

— общий — 3 месяца;

— декларации по НДС — 2 месяца.

Заявление можно подать и вместе с уточненкой. Но ответ ИФНС даст в 10 рабочих дней со дня окончания камералки по поданной уточненной декларации.

Спасибо,наглядно